|

R/S模式属于反弹位置,在日内交易中,特别是当有一个顶部进入点(top entry point)将在后面描述时,R/S模式的反弹位置将成为重力位置,价格在触及这些位置后不会迅速离开,而是会“纠缠”在这个位置,就好像有重力一样。重力的位置表明,这里的空气和海洋双方已经达成短期共识,就像微观经济学供求原理中的均衡情况一样。

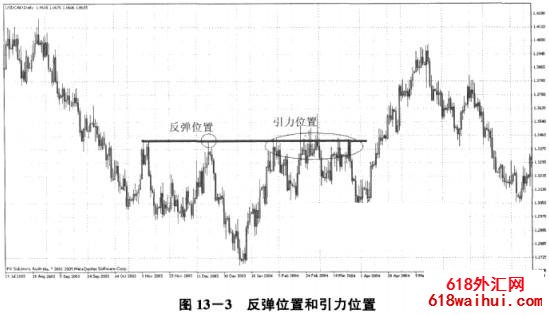

一般来说,在慢慢将支撑位置改变到阻力位置或阻力位置到支撑位置的过程中,关键位置将暂时充当重力位置。请参见图13-3。当美元到达上一个高点对加元形成的阻力位时,第一种方法出现反弹,而第二种和第三种方法纠缠在这个位置,使得这个阻力位暂时充当重力位。

回弹位置包括阻力位置和支撑位置。在边缘干涉法中,回弹位置也被认为是边缘位置,即偏离重力的位置。市场的价值中心可能是准确的,但是偏离中心的边缘位置是相对确定的。这是巴菲特和索罗斯在交易中的主要观点之一。索罗斯对边缘位置的把握不是一般的反弹位置,而是在年线上看起来非常重要的阻力位。此外,支持和抵制的立场与金融心理密切相关。

一般来说,交易者很少能把握住市场转折点的关键位置,但对于索罗斯这样的“尖刀玩家”,如果不能把握住关键的市场转折点,他们将面临很高的市场风险。当然,大师不是一个总是不犯错误就能获胜的将军。世界上只有少数投资大师能够抓住宏观趋势的转折点,比如巴菲特在最低点买入白银,保尔森在最高点做空抵押贷款,索罗斯在英镑和泰国姐妹的历史高点附近做空。要准确把握金融产品的关键反转点需要一定的知识储备,那么需要哪些领域的知识呢?根据索罗斯自己的经验和投资哲学,一个成功的“金融炼金术”大师必须对宏观经济和政治理论有深入的理解和实际的把握。更重要的是,他还能阐明人性的弱点和缺陷,理解群体心理学和异常心理学的本质。同时,他也可以从前线获得信息。也许这应该被称为“基层数据”。为了掌握宏观经济学和现实政治,我们建议你可以阅读克鲁格曼的《国际经济学教程》和赫尔米斯的《《大国政治悲剧》》。我们主要讨论如何利用心理学知识和人际网络来确定金融市场的转折点和回报。

索罗斯在三个层面应用了心理学定律。第一层是个人认知心理学,第二层是团体心理学,第三层是催眠心理学。当然,或许索罗斯本人并没有有意识地将心理学理论作为学习和应用的模型,但他确实在实际交易中应用了心理学的相关定律和理论,并在自己的文章中展示了这些定律和理论。首先,让我们谈谈索罗斯对金融交易中个人认知心理学的理解。索罗斯认为,人类的认知有很大的局限性,这些局限性来自人类的感官和思维。人们的感官,无论是视觉还是听觉,都有一定的局限性,这限制了人们收集信息的能力,并导致认知偏差和错误。除了感官的局限性,人们处理信息的能力也有局限性,如人们的分析能力、记忆能力等。更重要的是,人们的信仰、价值观和态度将影响人们在收集和处理信息以及做出决策时的中立性。厌恶风险的投资者对风险信息不太敏感,而厌恶风险的投资者对回报信息也不如对风险信息敏感。个人认知是有局限性的,那么如何在交易中具体应用呢?索罗斯教金融交易员学会控制他们的认知局限,承认他们的能力有界限,并且很好地管理他们的投资和交易行为,不要超越他们的能力界限。同时,一个成功的交易者必须能够利用其他交易者的认知缺陷。索罗斯认为,“避实就虚”这个词可以很好地总结出应对个人知识局限性的相应指导原则。承认你自己的认知局限,避免盲目自信,超越你的能力范围,找出对手的认知局限来赢得这场战斗。

索罗斯对个人心理学有很好的理解,这来自他大学时代的早期经历和哲学教育。虽然他自己没有接受过系统的专业的个人心理教育,但他仍然意识到了关键规则,这些规则将少数成功的交易者与绝大多数失败的交易者区分开来。让我们来看看索罗斯的个人心理学原则。

索罗斯和今天的励志大师一样,认为一个人的信念决定他的价值观,价值观决定他的态度,态度决定他的长期行为,长期行为决定他行为的最终结果。成功的交易者必须有正确的信念,正确的信念带来正确的价值观,正确的价值观带来正确的态度,正确的态度带来长期的正确行为,长期的正确行为必然会获得最终的交易成功,这体现在丰厚的利润上。然而,在一个失败的交易者身上,我们看到了相反的图像。索罗斯认为,一个人的成功不取决于环境,而取决于他的信念。当一个人认为他不会犯错误时,他就没有准备好去处理它们。当他没有准备好处理损失时,他很容易被损失打败。个人认知是有限的,这是所有成功投资者和技术专家的共同信念。由于人类认知的局限性,没有人能避免犯错误,所以做好犯错的准备并留有回旋余地是非常明智的。也就是说,做好后续准备是有价值的,信念也有价值。那么,拥有正确的信念和价值观能带来良好的交易业绩吗?不,索罗斯认为,正确的信念和价值必须外化为一种态度,这种态度会导致一致和重复的长期行为,最终可以获得持久的良好交易业绩。索罗斯认为,成功的交易者总是从内心世界寻找成功的种子。如果交易者能够把过去的错误归因于特定的内部原因,那么比起那些总是从环境和行为方面寻找法宝来取胜的交易者来说,更容易成功。失败的交易者总是从特定的交易技巧和策略中寻找答案,而成功的交易者会意识到他们内心的信念是决定成败的概念。当然,索罗斯不相信相信现代心理巫术能带来成功。识别错误的交易信念只是走向成功的第一步,也是最重要的一步,但这绝不是最后一步。只有从信念出发,才能在具体行动中取得成功。

接下来,让我们来看看索罗斯对金融交易中群体心理的解释。索罗斯认为,金融市场只是大规模疯狂的最典型表现之一。价格运行是群体行为的外化轨迹。索罗斯经历了纳粹主义和苏联的集权统治,他非常直观地感受到了疯狂的群体行为带来的非理性社会运动轨迹。金融市场也是如此。各种金融资产的价格变动只是一种新形式的非理性社会运动。然而,受欢迎程度所引发的任何“主流偏见”都会因资本流入枯竭而回归运动,这是回归“基本趋势”。索罗斯知道群体行为会带来巨大的非理性,这种非理性很快会因为资本流入的枯竭而得到纠正。抓住回报的开始,这是索罗斯整个交易理论的核心。索罗斯认为,金融市场中的群体行为主要体现在两个方面:一是群体会降低个人的认知能力,破坏个人的中立性,从而导致金融市场的非理性运动;第二,金融市场中的非理性博弈使非理性投资者认为他们以前的判断是正确的,从而延续了以前的操作方向。市场和交易者相互强化非理性因素和行为。索罗斯认为,无论集团的非理性运动导致的市场非理性运动有多强大,市场最终都会得到纠正。这种修正因素首先来自资本流入的枯竭,然后理性和情感因素开始对逆转和回归的到来起到推动作用。让我们以索罗斯的英镑运动为例。首先,由于政府和外汇交易员的不理性,大量资金流入英镑,从而支撑并推高了英镑汇率。市场上出现了非理性运动,这反过来又加强了参与群体的非理性以及两者之间的互动。随着英镑汇率的不断走强,需要更多的资本流入来维持同样的增长。当资本流入不能保持加速运动时,多英镑的收入将逐渐下降,这将导致多英镑的市场吸引力下降,进而导致英镑汇率上升的放缓。最后,资本流入开始放缓,然后市场的反转点开始出现。当市场逆转时,理性的声音开始出现。此后,卖空情绪出现,大规模反向回报运动开始。然而,索罗斯的伟大之处在于,他利用资本流入的放缓,进入市场做空英镑。索罗斯心理学的第三个实践层面是催眠心理学。索罗斯是短期交易员,但他不是技术交易员,而是基本面交易员。他为什么不使用技术分析,为什么不总是盯着价格的微妙波动?因为他认为技术交易者太在意眼前的价格波动,长时间密切关注市场价格会导致交易者被市场催眠,从而诱发近乎荒谬的交易决策和冲动。索罗斯的交易活动主要在外汇市场,因为外汇市场可以很好地容纳大规模基金,同时提供大量宏观交易机会。外汇市场是一个24小时开放的市场。除了周末之外,主要汇率一直在变化,这提供了无数的交易机会,并自然引发了无数的交易冲动。当交易者密切关注价格波动时,他很快就会失去自我意识和分析能力。所有交易决策基本上都是基于冲动和想象的原因,而不是理性和系统的决策。为了避免上述情况,索罗斯不会在意小的价格波动,也不会过于接近价格趋势,并且会拒绝使用技术分析,因为后者会使交易者过于接近市场,从而被市场催眠,做出鲁莽的行为。

索罗斯不仅运用心理学知识识别市场的临界点,把握回报动向,而且善于利用人际网络获取分析信息,从而获得信息优势和阿尔法收益。

开放社会基金会成立后,索罗斯会见了许多政要。凭借击败英格兰银行的杰出声誉,他获得了大量内幕消息。这些人际网络可以帮助索罗斯收集大量的第一优先信息,这些材料可以帮助索罗斯确认他基于公共材料的判断是否正确。理论和逻辑推理以及直接信息验证的结合有助于交易。当市场价格处于临界点时,索罗斯可以通过人际网络来证实这一点。

转折点、临界点、伪造点、边缘位置和反弹位置都是位置分析中涉及的对象。在接下来的章节中,我们将为您提供几种非常有效的职位分析方法。在行为分析中,更容易掌握位置分析,也更容易得到结果。这对培养风险控制和岗位管理意识有直接影响。

本章介绍的头寸分析不包括震荡指数,因为震荡指数严格属于情绪分析指数,而且许多以前的研究分析震荡指数与市场意见调查指数具有相同的趋势,因此震荡指数可以作为市场情绪指数的替代指数。在《外汇交易圣经》中,我们将振荡指数纳入位置分析的范畴,在《解套绝招:四度菲波纳奇操作法》中,我们使用振荡指数来辅助确认斐波那契的有效位置。这些用法具有很强的现实意义,但在理论范畴内,振荡指标不属于位置分析范畴。

|

备案号:

备案号: