|

迄今为止研究的是买入点选择问题,对于长线投资家(如现货银投资家)来说,他们是长期持有的,几乎没有必要考虑销售的问题。 除非遇到意外的经济困难,否则他们不需要卖现货银,可以一直告诉自己的后代。 本章将探讨各阶段参与的投资者应该如何等待最佳购买方法进行选择。

对于大多数偏向中线的纸和银投资者来说,他们希望在银价大幅回升之前出售,然后以回升的低价购买。

很多人认为“增加过多,增加过多,稍微下降是最好的卖点”。那么,请仔细观察以前大牛市的行情。 从2010年9月开始的一年中大牛市场行情:以18美元/盎司开始的“最佳卖点”,在不到20美元/盎司时出现过21美元/盎司、22美元/盎司、23.5美元/盎司、接近25美元/盎司时分别出现过 这样,这个卖点的选择方法的正确率还不到5%,可以说是最差的。

因此,笔者追加了以下内容,介绍了选择偏向中心线的卖点的方法。 这里介绍的是“理想的卖点”的选择,如果你是完美主义者,不追求卖到最高点,就不需要读以下内容。

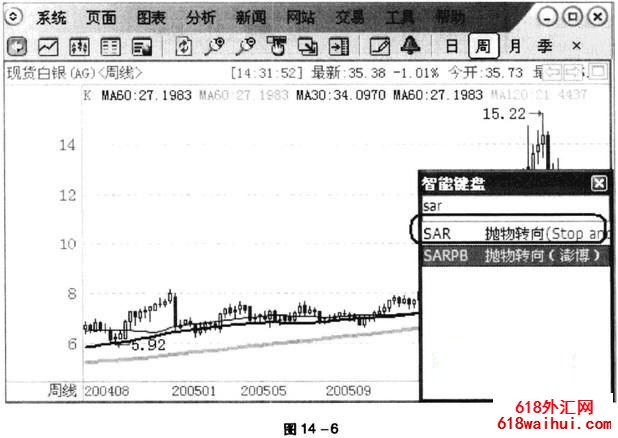

卖点选择技术需要抛物线指标,这是中心线销售的主要依据。 如果输入“SAR”,选择“SAR抛物转向”指标,则如图14-6所示,可以调用所需的技术指标。

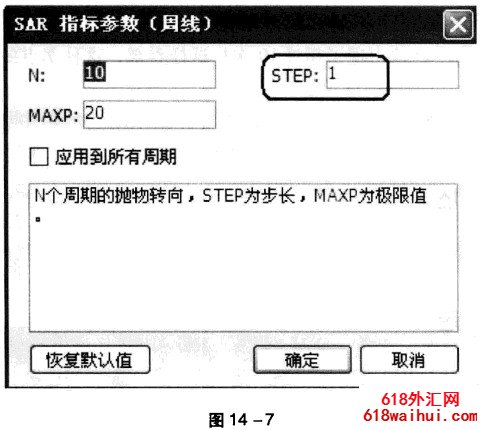

在此,需要选择中长线的销售点,因此需要将指标的“步骤”参数( STEP参数)从默认值2变更为1。

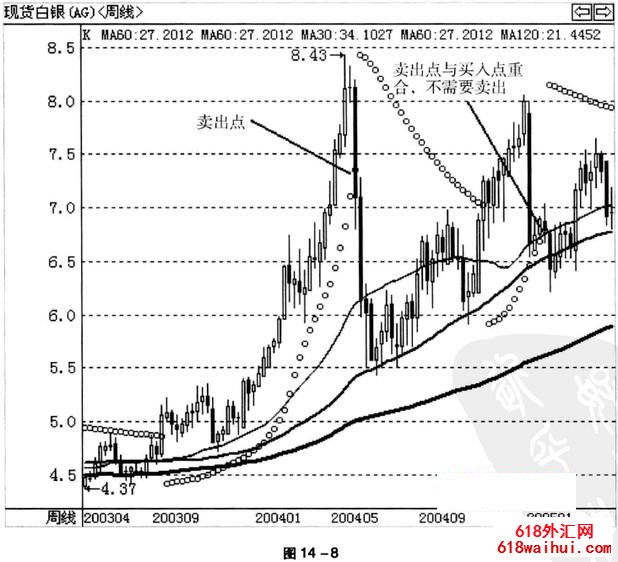

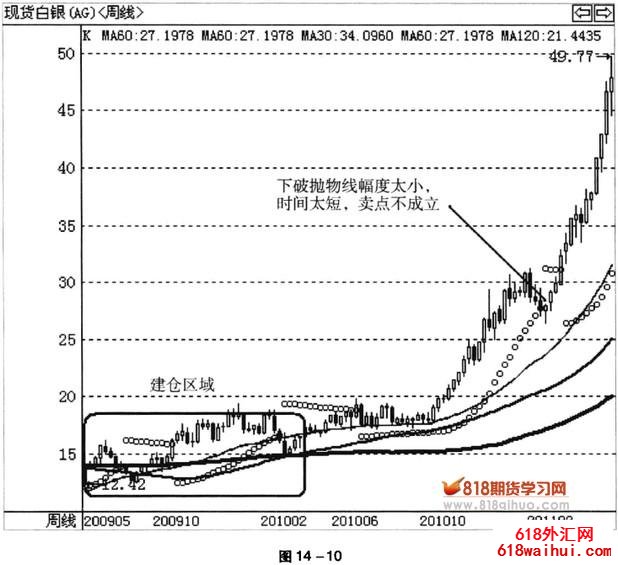

图14-8是之前的图14-4的销售点的选择例。 图中,用小圆连接的是抛物线指标。 银价上涨期间,抛物线在银价之下,眼睛随着银价上升。 在银价处于下跌带的期间,抛物线在银价之上,随着银价而下降。 卖点选择技术利用这一特性,以在上升的频带中银价明显破坏下面的抛物线时为卖点。 该卖点技术在假下跌趋势滤波与获得最大带宽利润之间获得最高考虑。 图14-8提供了两个卖点。 第一个是标准的理想卖点,前期建仓购买的白银在此时可以统一销售,之后的购买可以重新购买。

第二个卖点是无效的卖点,不需要在无效的卖点出现时进行销售操作。

什么是无效的卖点? 两种情况:的一种是销售点与采购点重叠,即抛物线与中长期平均线重叠或不远离的另一种是银价破坏抛物线的幅度小和持续时间短。 在这两种情况下,都被视为无效的卖点。 图14-8的第二个卖点是典型的第一类无效卖点,此时可以保持完全仓库。

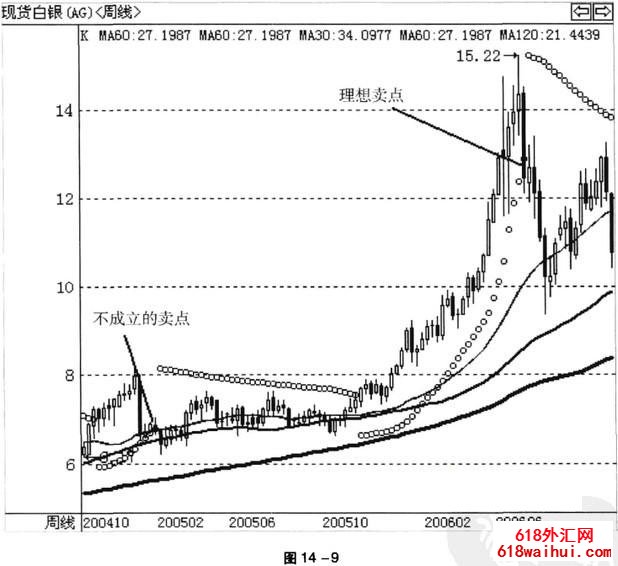

图14-9是图14-4的后续行情,在图14-4中看到后面建仓库后的巨大收益,这也是图14-8中忽略无效销售点后的巨大收益带宽。 同样,这个大幅度的上行频带在第一周正式下跌的时候,抛物线很快就显示出了理想的卖点。

图14-10是图14-5的随后行情,方圆的四边形表示图14-5的建仓区域,在图中清楚地表示该区域的建仓的暴利频带。 其中,银价首次接触31美元/盎司的时候,出现了典型的元效卖点。 因为银价抛物线幅度小,时间过短,是第二类无效的卖点。

补充说明,卖点的选择技术只被用于明显的上行频带。 是怎么弄清楚的。

乐队在哪里30周平均线在最上面,120周平均线在最下面,60周平均线在中间,这是明显的上行频带标志,读者可以很好地回顾过去的历史潮流,很好地理解这个多头市场的特征。

振荡行情,也就是说虽然不是明显的上行频带,但实际上全部阶段只是建仓区域,利润非常小,没有必要考虑销售问题,所以当然也不需要本节介绍的卖点的选择技术。

|

备案号:

备案号: