|

海龟们使用的头部尺寸,在那个时代生活是非常先进的,等于根据市场的绝对变动幅度调整头部尺寸,使头部尺寸的绝对变动幅度标准化。 也就是说,不管某个特定市场的变动是大还是小,某个特定市场的上下波动幅度(以绝对美元金额测定)都与其他市场的大致相同。

其原理是,某个市场的契约价值的变动性强的话,在这个市场的契约持有量少,相反,市场的变动性弱的话,这个市场中的头脑大小就会变大。 也就是说,市场波动性和头寸规模相抵消。

这种动态标准化处理是非常重要的。 这意味着不同市场的交易损益概率相同。 他们同样机会赚一美元或赔偿一美元。 这会提高多个市场的分散化效果。

即使某个市场的变动性弱,一次大的倾向也会给海龟们带来巨大的胜利。 因为合同变动性越低,海龟们手中的合同就越多。

波动性: n的含义

海龟们使用特殊概念来测量市场潜在波动性,理查德·丹尼斯和比尔·埃克哈特称之为“n”。 n是真实波动幅度的20天指数移动平均值,而当前更常见的名称是真实波动幅度平均值(或ATR )。 理论上,n表示市场一天内的平均被动幅度,包括偏向跳跃。 n的单位是分数,也就是这个市场的价格分数。

每日实际波动幅度通过以下关系式计算:

实际变动幅度=Max(H-L、H-PDC、PDC-L )

其中:

H=当天的最高价格

L=当天的最低价格

PDC=前一天收盘价

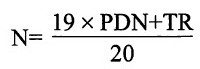

n的计算公式如下所示:

其中:

PDN=前一天的n值

TR=当天真正的变动幅度

因为公式需要前一天的n值,所以第一次计算n时不能使用该公式,只能计算实际变动幅度的20天的单纯平均值。

美元波动幅度

决定头尺寸的第一步是计算绝对变动幅度,绝对变动幅度是根据市场的价格变动性( n值)计算的。

这听起来很复杂,实际上很简单。 绝对变动幅度的计算公式如下所示

绝对变动幅度=每NX点的美元

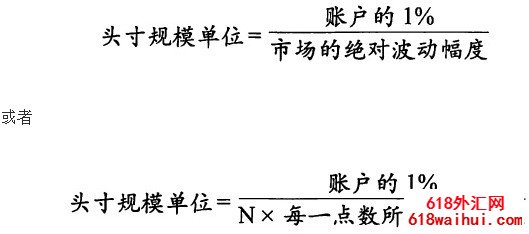

振幅调整后的头尺寸单位

海龟们把头的大小分成一个单位,我们称之为头的大小单位。 头寸单位的大小根据市场的变动性进行调整,目的是使n相当于账户净额的1%。

因此,特定市场或产品的头尺寸单位可以通过以下公式计算:

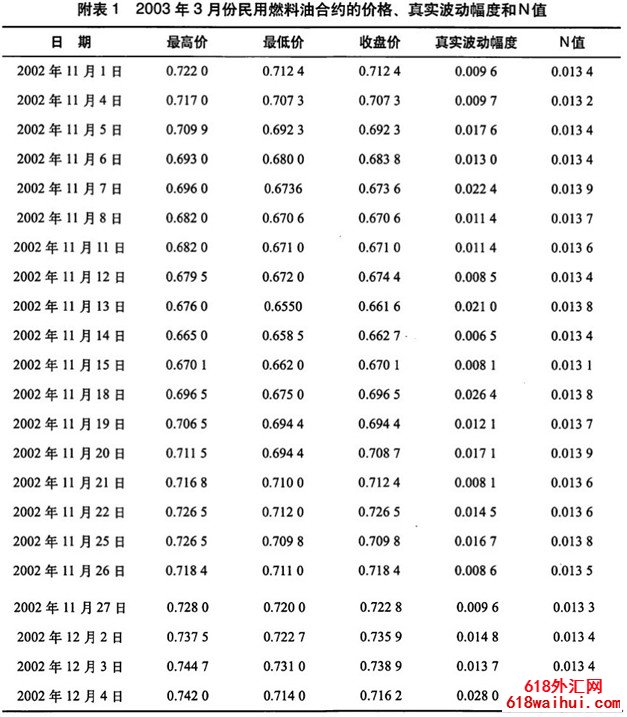

让我们看看下面的例子:

|

备案号:

备案号: