|

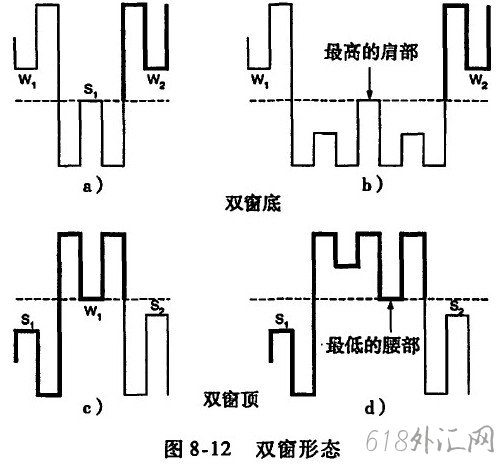

双窗口形态在关键地图上可以是底部反转形态,也可以是顶部反转形态(请注意,在关键地图上双窗口形态在蜡烛地图上与双窗口不同)。 如图8-12a所示,双窗口底部形成的形态特征如下。

》在下行趋势中,市场反弹形成肩膀(S1 ),该肩膀的高度低于前腰的低点W1。

》后面的腰W2也比肩S1高。

这种形态被称为双窗口形态是因为两腰部位置W1和W2都比中间肩部S1高。 看起来像是肩膀部队和左右腰部之间形成了价格缺口(敞开的窗户)。 如果这两个腰部之间出现了多个肩部,则可以将这种形式视为两个窗口的形式,除非这些肩部的最高点接触到左右腰部的位置,如图8-12b所示。

图8-12c和图8-12d是两窗顶部的形态,其形成条件如下。

》有上升趋势,左肩S1低于后部腰部W1。

》接下来的肩部S2也比腰部W1低。

换言之,肩部S1和S2比两者之间的腰部W1低。 图8-12d显示,虽然在两个肩部S1和S2之间出现了多个腰部,但只要最低的腰部高于S1和S2,这种形态依然是两窗的顶部。

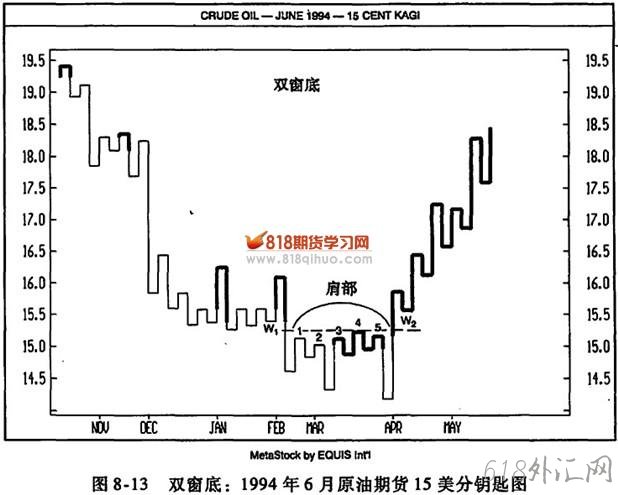

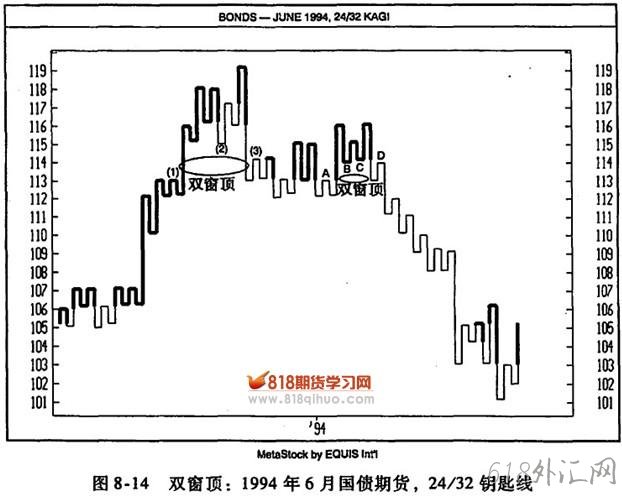

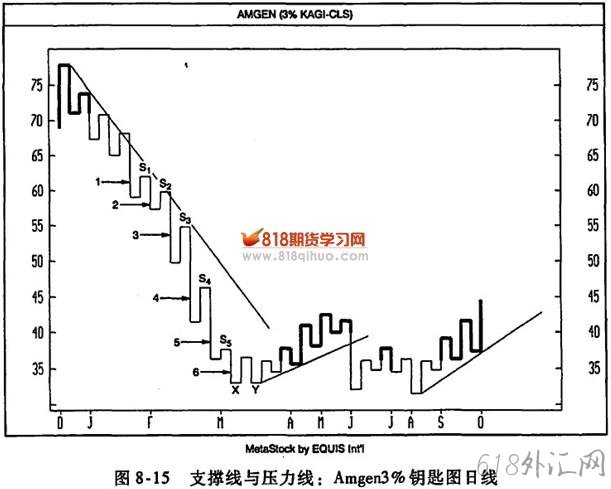

图8-13显示,双窗底的发现有三个步骤。第一步,看到W1这个低点;第二步,将这个低点与后面的一个或一组肩部做比较(在本图中,这一组肩部分别标示为1至5,形成于2~3月间)。请注意,腰部W1高于最高的肩部S4。最后一步,在这些肩部高点被突破以后,钥匙线形成了一个新的腰部W2,只要这个腰部仍然高于最高的肩部(本图中为S4),我们就看到了一个符合双窗底的形态。在本例中,我们还可以看出,12月至来年1月的支撑位转化为阻力位,肩部S1~S5的形成,就是对这个阻力位的认可。市场后来终于打破这个阻力位,同时形成双窗底,这两者都是市场转牛信号。  如图8-14所示,1993年年末市场出现了一个双窗顶:标示为(2)的最低腰部位置高于两边的(1)、(3)肩部。1994年初期,再次形成一个双窗顶:肩部A低于后面一组腰部(B和C),后面的肩部D比最低腰部B低一点,尽管不那么明显,但B位为114 6/32,而D位为114 1/32,两者之间存在5/32的价格缺口。这样一来,还是形成了一个双窗顶。图中我用两个椭圆形标示出两个双窗,因为日本人传统上也是用这种图形来标示双窗形态的。  趋势线 如图8-15所示,将在1992年年末开始的下跌中出现的一系列高点相连,就形成了一个下降的压力斜线。值得注意的是,这一系列高点都是前一根钥匙线(分别标示为1~6)的中点或者中点下方的位置,行情每次反弹到这里就无力再上行,然后又开始下行,这表明多方的反攻比较疲弱。但到Y处,市场形成的低点不低于前面的低点X,也就是说没有再创出新低,这也是多个月份以来,市场首度没有创出新低,这是多方开始站稳脚跟的第一个迹象。图中X与Y区域形成了一个双底,为一波小反弹构筑了一个比较像样的基础,这波反弹的支撑线为Y处开始的上升趋势线。从8月开始,市场的钥匙线低点逐级抬高,形成了另一根上涨趋势线。 极性转换原则(前支撑构成现在的压力,前压力构成现在的支撑)也可以用在钥匙图中,因为钥匙图中的前支撑与前压力(阻力)位也是非常明显的。例如,在图8-16中,45美元和50美元附近的两个阻力位,后来都转换为支撑位。  镊子顶 如上所述,钥匙图上,支撑位与阻力位都非常明显。图8-17的钥匙线中有一个双顶,日本人称这种顶为“镊子顶”。值得注意的是,该图上半部分的蜡烛图部分,如图中所注文字所示,也有一系列的筑顶形态(基于蜡烛图形态理论)。注意,在钥匙线上,这个双顶确认在4月初才形成,而在蜡烛图上,早在3月初,顶部形态就已经初露端倪。这反映出钥匙线的一个弱点,那就是它给出趋势反转信号的时间比较晚。与三线反向突破图及砖形图一样,钥匙图不适合于及时逃顶或抓底,但对于喜欢抓住行情的“肉段”的交易者来说,它非常适合。 |

备案号:

备案号: