|

【期权谈话】第七讲:如何使用国外期权保护国内期货交易?

11月11日世界商品期货市场的血雨臭风,还给我们上了风险管理的头寸管理课。

如何在今后的国内期货交易中,减少市场剧烈变动中可能发生的不必要的损失? 也许是国内期货交易员每个人都在考虑的问题。

设定停止订单是一种方法,但是在急速下降的市场上大多无法实现停止订单价格。 停止损失的订单价格和实际交易价格有时差十万八千英里,反而损失更大的话,还有别的办法解决这个风险管理问题吗?

对于许多同质性的大宗商品,如精铜、黄金、白银等,利用海外期权市场来管理国内期货交易的风险可能是更好的选择。

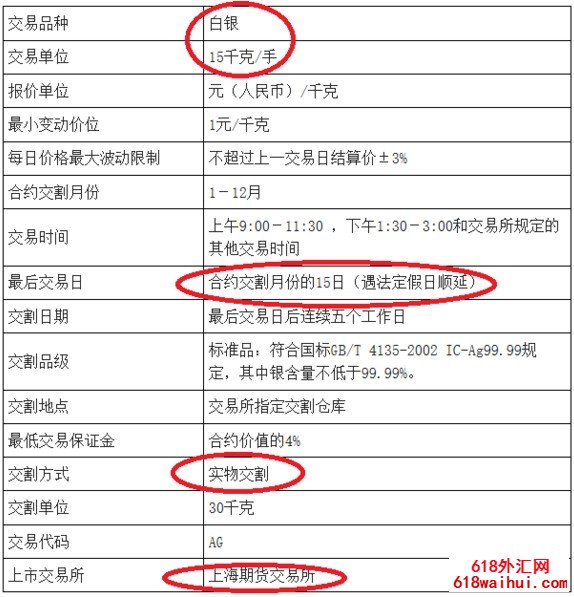

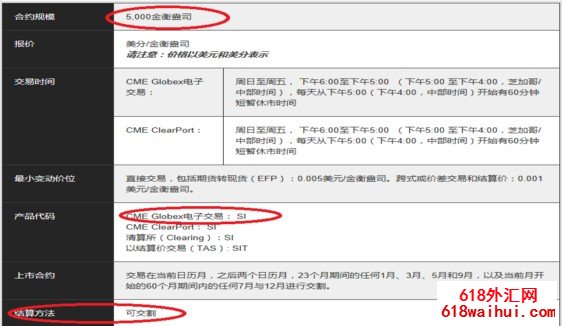

接下来,以上海期货交易所的白银期货和芝加哥商品交易所的白银期权( SO )为例,让我们来看看如何保护海外期权市场进入国内期货交易。

首先要解决度量衡的换算问题。 芝加哥商品交易所的白银期货期权合同分别为5000金衡盎司白银,上海期货交易所的白银期货合同分别为15公斤白银。

一金衡盎司目前的准确定义为31.1034768克。

15000g/31.10=482金衡盎司

5000金衡盎司/482金衡盎司=10.37

根据上述算式,我们知道10.37手上海期货交易所的白银期货合同等于芝加哥商品交易所的白银期货期权合同( SI)(SO )。

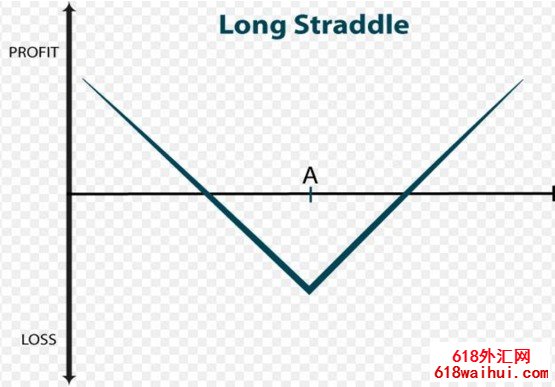

由于平值看跌期权的 Delta 等于 -0.5,所以可以用一手芝商所白银平值看跌期权和 多5 手上海期货交易所期货合同,形成一个跨交易所合成期权跨市套利。

跨越交易所合成期权

如果有跨市场对冲的保护,期货交易的风险会大幅减少。

上海期货交易所白银期货合约

芝加哥商品交易所白银期货

这里要注意的是货币汇率风险,人民币对美元汇率目前不稳定,需要管理外汇期货对抗的风险。

以上述白银为例的国内外交易所之间的合成期权的交叉套利可以应用于任何同质性的大宗商品,例如金、铜、黑等,为国内的大宗商品期货交易提供风险保障。

|

备案号:

备案号: