|

用期权波动率预测市场波动

第七市简要介绍了利用期权波动率预测汇率波动。 这是非常有用的战略,也是对冲基金中很受欢迎的战略之一,所以有必要更详细地说明。 抑制变动率的定义是根据过去的价格变动,预测一定期间货币的预期变动的测定方法。 那是通过计算每天价格变化的历史年度的基准差得出的。 未来的价格有助于决定抑制波动率,但是抑制波动率被用于计算可选的价格。 这看起来相当复杂,但其应用并不复杂。 基本上,期权波动率根据历史波动数据,测定了未来一段时间内货币价格的波动率和动能。 因此,欧元/美元的每日平均振幅在100~60点之间收缩,维持2周的情况下,比较同一时期的长期变动率,短期变动率18~9也会显着收缩。

规则

作为一个指针,这里有两个简单的规则。 第一,短期期权变动率明显低于长期期权变动率的话,可以预想突破,但是不能明确确定突破的方向。 其次,短期期权变动率明显高于长期期权变动率的话,区间交易会逆转。

为什么这些规则有效

在某个区间调整的时期,默认的期权变动率不是很低,或者正在下降。 这些规则的启示,在区间交易时期,变动通常很小。 我们最关心的是期权变动率急剧下降时,有利的突破正在进行中。 短期波动率大于长期波动率时,意味着短期价格波动比长期平均价格波动活跃。 这意味着区间最终将收缩到平均水平。 经验数据显示,这一趋势最值得关注。 下面的一些例子反映了这些规则正确地预测了趋势和突破。

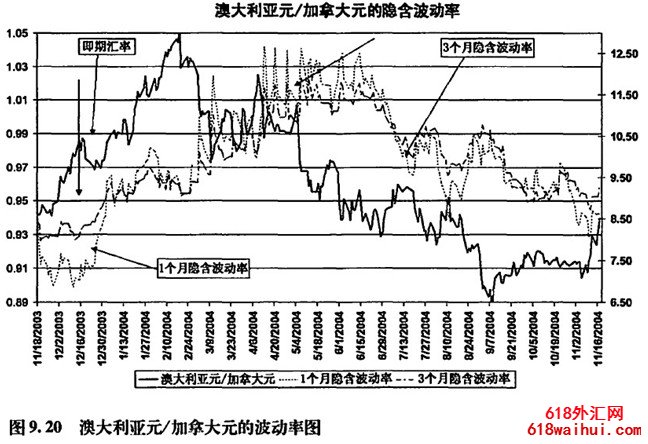

在分析图表之前,我们把一个月的变动率作为我们的短期变动率,把三个月的变动率作为我们的长期变动率是很重要的。

在图9.20的澳大利亚元/加拿大元变动率内阁表中,大部分较短.

期间变动率与长期变动率相当接近。 但是,在最初的箭头中,短期变动率迅速下降到长期变动率之下,正如我们的规则所指出的那样,这意味着货币会被突破。 之后,澳大利亚元/加拿大元确实出现了向上的突破,形成了强烈的上升趋势。

在图9.21的美元/日元变动率图表中也发现了同样的倾向。 在最左边的箭头,1个月的变动率急速上升,正如预计明显高于3个月的变动率的那样,即期汇率在区间持续变动。 在第二个箭头指向的地方,短期变动率下降到长期变动率以下,之后出现突破,即期汇率上升。

|

备案号:

备案号: