|

等待真正的交易.外汇市场缺乏交易量数据,即日交易者要发展一些特殊战略,很少依赖需求水平,多依赖市场的微观结构。 他们打算利用外汇市场最普遍的特性是市场24小时运转。 虽然市场可以全天交易,但各交易期间的市场投入状况极为不同。

正如我们在第4章所说的那样,传统上亚洲时间段最平稳,货币在欧元/美元和英镑/美元等非常狭小的地区有变动的倾向。 根据国际结算银行2004年9月发表的中央银行调查报告,英国是最活跃的交易中心,占总交易量的31%。 加上德国、法国、瑞士,欧洲市场整体上占外汇交易总额的42%。 另一方面,美国是仅次于英国的第二个活跃的交易中心,美国的交易额只占全部交易额的19%。 这是伦敦市场开市变得特别重要的原因,因为市场的大部分交易者都有机会利用美国市场后期和隔夜亚洲市场发生的事件和公告。 在联储局公开市场委员会召开会议发表货币政策之日,这更加重要的是利率决议的声明发生在纽约时间下午2点15分,伦敦市场已经关闭了市场。

在欧洲和伦敦的交易期间,英镑对美元的交易最活跃。 在美国和欧洲重叠的时间段,英镑对美元也同样活跃起来,但除了这些时间段,货币对的交易比较缓慢。 因为大部分英镑/美元的交易都是通过英国和欧洲的市场进行的。 这为当日的交易者提供了抓住最初方向的好机会,这往往发生在伦敦交易期前几小时内。 这个战略运用了英国的交易者因为制止损害而出名的普遍认知。 这意味着伦敦市场开始时的最初变动不一定是真正的变动方向。 由于英国和欧洲的贸易商是英镑/美元的主要贸易商,他们非常了解这种货币的真正需求和供给水平。 交易开始的时候,银行业者看了他们的账本,使用他们的客户数据,触发市场的双边紧密的损害制止证书,赚取差距。 这些损害防止单消除后,英镑/美元的真正方向性变动开始出现。 此时,我们在制作多头空头支票的头寸之前,正在寻找符合这个战略规则的入场机会。 这个战略在美国市场开设市场,发布重要的经济数据后最有效。 运用这个战略,等待市场的噪音平息,交易后真正的市场价格的流动会持续下去。

战略规则

购买

1 .在欧洲交易的早期阶段,英镑/美元的交易从纽约时间上午1点开始。 从货币对来看,它通过区间的最低点,比市场价格至少低25点以上。 (这里的区间是从法兰克福市场开始到伦敦市场开始之间的价格变动,纽约时间是上午1点到2点。 中所述情节,对概念设计中的量体体积进行分析

2 .然后货币对逆转,突破区间高度。

3 .区间高度在10点以上,设入场费。

4 .保护性损失应设在入场点以下20点以下。

5 .头寸利润达到风险的2倍时,平仓的一半头寸停止移动剩馀的头寸。

出售

1 .欧洲市场开始后,英镑/美元上涨,从法兰克福市到伦敦市区间的最高点超过了25点以上。

2 .其次,货币对逆转或下跌的区间较低。

3 .在区间最低点以下的10点设置入场券。

4 .保护性损失应设在入场点以上20点以下。

5 .头寸利润达到风险的2倍时,平仓的一半头寸停止移动剩馀的头寸。

样品

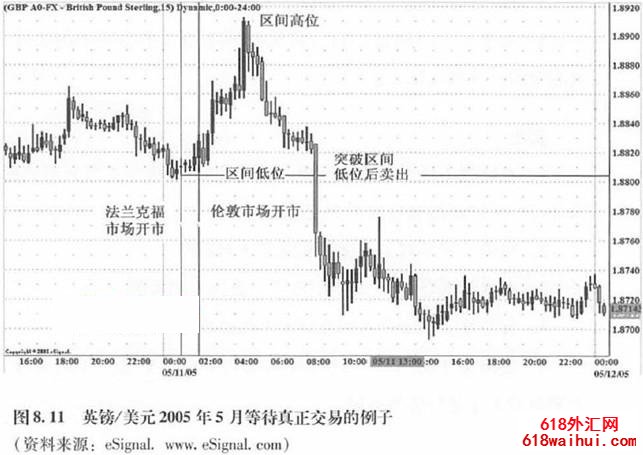

让我们看一些等待真正交易的例子。 图8.11是一个类似教科书的例子。 伦敦市场开盘后,英镑/美元突破,两小时内达到1.8912左右的高度。 然后,货币对开始下跌。 在美国市场开始市场之前,趋势一直在下降。 在入场销售中,入场价格设定在法兰克福开市到伦敦开市区间的1.8804以下的10点,即1.8794的位置。 然后把票放在入场价20点以上的地方,即1.8814。 我们的胜利设定为1.8754,利益目标是我们风险的两倍。 第一枚的防胜成交后,第二枚的防败点上升到损益平衡点的1.8794点,根据两支蜡烛的最高点移动停止了损失。 第二张文件最终在1.8740平仓。 我们的第一张赚了40点,第二张赚了54点。

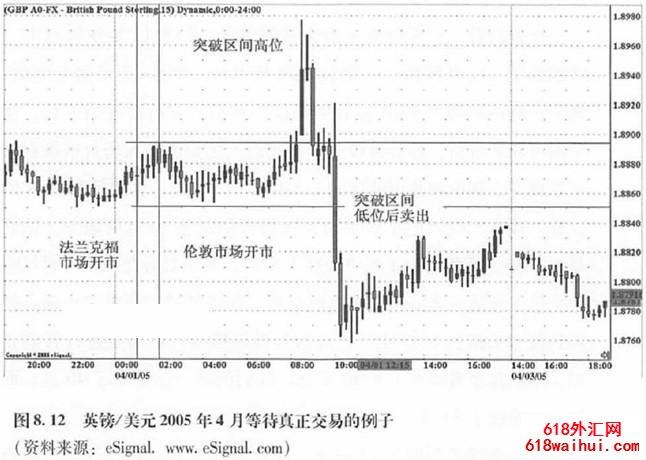

下面的例子如图8.12所示,同样可以看出伦敦市场开放.

之后英镑/美元突破,美国市场开始时达到1.8977位。 然后,货币对开始下跌。 在美无差别市场交易的早期阶段,趋势持续下降,低于从弗兰克桥开市到伦敦开市区间最低点的1.8851。 我们的入场券设置在这个低点10点以下的位置,即1.8841。 接触到我们的销售订单的话,我们会将止损点设定为1.8861,入场点以上的20点位置。 第一张图纸的画笔限制价格设定为1.8801,预计利润是风险的2倍。 触摸我们的防胜表后,将第二张表的损益分歧点移动到损益分歧点1.8841,根据两支蜡烛的最高点移动停止损害。 最终,第二张座位在1.8789平仓。 我们的第一张是40点,第二张是52点赚的。

第三个例子是图8.13。 在这个例子中,也可以看出伦敦市场开始后,英镑/美元突破,市场委员会在美国和联邦公开.

|

备案号:

备案号: