|

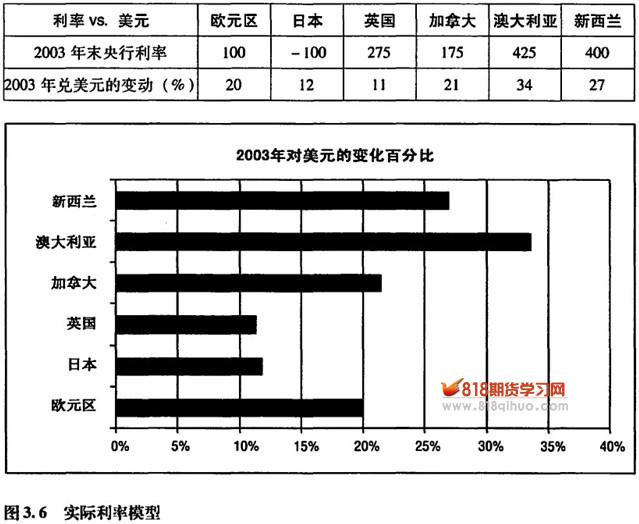

实际利率差异理论认为,汇率的波动取决于一个国家的利率水平。有高利率的国家,应该看到它的货币升值,而实行低利率的国家,应当看到其货币贬值。 模型的基本要点 一个国家一旦提高了利率,国际投资者会发现,该国货币的收益率更具有吸引力,因而尽可能地买入该国的货币。图3.6显示了,这个理论在2003年得到了证实。当时的利率差异处于近年来最大的水平。 图表中的数据显示出模型的一个混合效应。相比起美元,澳大利亚元有最大的基本点差异,也有最高的回报,由于投资者尽可能地买入高收益的澳大利亚元,这似乎能证实这个模型。新西兰元也是同样的情形,它比美元有更高的收益率,它兑美元上涨了27%。然而,比较起欧元,这个模型就不那么令人信服了。尽管欧元和美元之间基本点的差异只有100点,但是,欧元兑美元上涨了20%(除了澳大利亚元和新西兰元,比其他的货币都要高)。然而,当比较起英镑和日元时,这个模型面临了严重的问题。日元和美元的差异是-100,但是,它兑美元却升值了接近12%。与此同时,虽然英镑有相当大的利率差异(275点),但是它兑美元只是升值了11%。

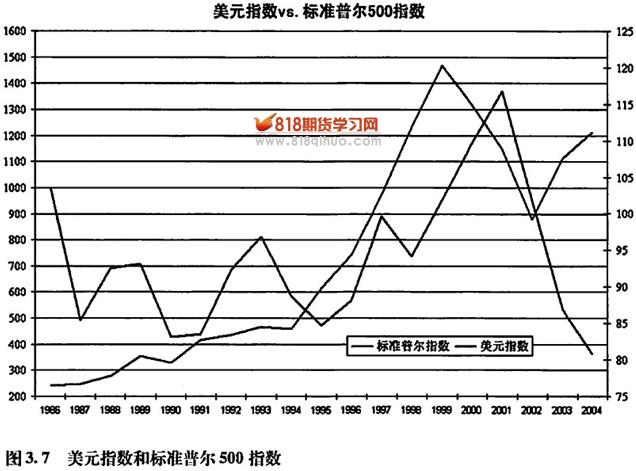

这个模型也强调了,要决定汇率对利率调整的反应程度,其中一个关键的因素是预期利率调整所持续的时间。简单地说,预期提高利率这一举措会持续5年,比起预期只持续1年,对汇率有更重大的影响。 利率模型的局限性 一个国家利率和汇率的变动,互相之间是否有一个统计上可证实的和密切的重要关系,国际经济学家对此仍有很大的争论。这个模型的主要缺陷是,它只是依赖于资本流动,没有考虑到一个国家的经常项目余额。实际上,模型过分强调了资本流动,而忽略了许多其他的因素:政治的稳定性、通货膨胀、经济增长等。如果没有这些因素存在,这个模型是非常有用的。原因是它合乎逻辑地推断出,投资者会自然地受到高收益率的吸引,投资到有更高回报的地方。 资产市场模型(Asset Market Model) 这个理论的基本前提是,资金流入一个国家的金融资产,如股票和债券,会增加对该国货币的需求(反之亦然)。该理论的支持者提出一个证据,流向金融产品(如股票和债券)的资金额,远远超过了商品和服务的进出口额。基本上,资产市场理论与国际收支理论是相反的。它考虑的是一个国家的资本项目,而不是经常项目。 美元驱动理论 在整个1999年,很多专家争论,美元兑欧元会贬值,理由是美国有不断扩大的经常项目赤字和华尔街的价值被高估了。它的基本根据是,非美国的投资者会开始撤出他们在美国股票和债券市场上的资金,转向其他经济表现更好的市场,这将对美元产生重大的影响。从20世纪80年代初开始,这种担心就一直存在。当时,美国的经常项目赤字剧增到国内生产总值的3.5%,是一个历史的新高点。 过去的20年间,在评估美元的表现时,国际收支理论开始让位于资产市场理论。由于美国的资本市场发生了骇人听闻的丑闻,这个理论在学者中继续有相当大的影响。在2002年5月和6月,华尔街深受会计丑闻的困扰,投资者纷纷逃离美国的股票市场。与此同时,美元兑日元暴跌了超过1000点。直到2002年末,当丑闻逐渐平息后,虽然经常项目仍然维持着巨额的赤字,但是,美元兑日元从低位的115.43回升了500点,收市价报120.00。 资产市场理论的局限性 资产市场理论的主要局限性在于,它非常新,而且未经考验。备受争议的是,从长期来看,一个国家股票市场的表现和其货币的表现是没有任何联系的。见图3.7美元指数和标准普尔500指数的比较。从1986年到2004年,它们两者之间的相关程度只有39%。

此外,当股票市场处于横向整理,市场的情绪介于牛市和熊市之间时,一个国家的货币又会出现什么样的情形呢?这就是2002年大部分时间在美国发生的情形,外汇交易者发现他们回复到过去的赚钱模式,例如,利率的套利交易。因此,只有时间可以证明,资产市场模型是经受起考验,抑或仅仅是货币预测的雷达中一个短暂的亮点。

|

备案号:

备案号: