|

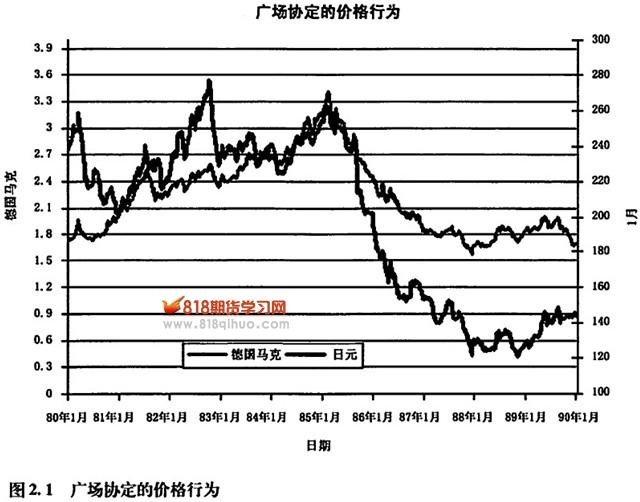

广场协定-美元贬值(1985)20世纪经历了的各种汇率机制——金本位、布雷顿森林体系和史密森协定后,外汇市场演变成完全没有任何规范,只有自由资本市场这只“看不见的手”,力图根据供求关系建立经济的平衡。不幸的是,由于一系列无法预料的经济事件,例如石油输出国组织(OPEC)的石油危机、70年代的滞胀和美国联储局激进的财政政策,仅仅由市场根据供求关系进行自我调节的方式,变得不足以规范外汇市场。需要建立某种体系,但同时要保持灵活性。将货币的价值与某种商品(例如黄金)挂钩,已经被证明了太僵化,不利于经济的发展。固定汇率最大波幅的方式也是如此。在整个20世纪,外汇市场一直在规范化和僵化之间努力寻求平衡,备受折磨。尽管已经取得一些进展但是仍然极为需要一个最终的解决方案。 为此,在1985年,世界主要的经济国家——法国、德国、日本、英国和美国的财政部长及中央银行的行长聚集在纽约的广场酒店,希望达成某种外交协定,充分地优化外汇市场的经济效用。国际首脑对于某些国家的经济以及整个国际经济达成了某些协定。 当时,世界上整体的通货膨胀仍处于很低的水平。相比起70年代的滞胀(高通胀和低增长),在1985年的全球经济出现了180度的改变,通货膨胀率低而且经济增长强劲。 低通胀伴随着强劲的经济增长,允许利率保持在较低的水平——发展中国家特别满意这种情形。虽然如此,贸易保护主义的危险开始出现了。美国经历着巨额且不断增长的经常项目赤字,但是,日本和德国却有着巨额且不断增长的贸易顺差。这种根本性的不平衡导致了严重的经济失衡,也扭曲了外汇市场和国际经济。 需要采取行动,解决经常项目的不平衡和贸易保护主义的危险。最后,美元的快速升值被认为是罪魁祸首,美元汇率兑主要贸易伙伴的货币升值了超过80%,导致了美国巨额的贸易赤字。另一方面,美元的贬值能自然地平衡所有国家的进口和出口能力,从而有利于稳定国际经济。 在广场酒店的会议上,美国说服了其他参与国联合进行多边干预。在1985年9月22日,广场协定正式开始实施。这个协定的目的是,允许美元有控制地贬值和其他主要的非美货币升值。各个国家都同意调整他们的经济政策,在必要的时候干预外汇市场,让美元贬值。美国同意削减它的预算赤字和降低利率。法国、英国、德国和日本都同意提高利率。德国还同意减税,日本同意让日元的汇率充分地反映经济的强势。然而,实际执行广场协定的问题在于,不是每个国家都遵守了它的承诺。尤其是美国没有实现它的承诺,去削减预算赤字。日本由于日元的大幅升值遭受了严重的损失,出口商在海外失去了竞争力。有争论认为,这最终引起了日本长达10年的经济衰退。相比之下,美国却由于这个协定而享有了相当可观的经济增长和价格的稳定。 多边干预的影响是立竿见影的。在两年间,美元兑德国马克贬值了46%,美元兑日元贬值了50%。图2.1显示了美元兑德国马克

广场协定-美元贬值(1985)

(DEM)和日元(JPY)的贬值。美罔的经济变得更加以出口为导向,而其他的工业国,例如德国和日本,则承担了进口国的角色。这逐渐地解决了经常项目赤字的问题,也使贸易保护主义的威胁降到最低。但最重要的可能是,广场协定巩同了中央银行在控制汇率波动上的作用:是的,汇率不再固定不变,而是主要由供求关系决定;但是,如果这只“看不见的手”不足以调节市场的时候,世界上的中央银行有权利和责任,在有必要的时候代表国际经济进行干预。 |

备案号:

备案号: