|

与黄金相比,白银对工业对大宗商品的需求变化很敏感,但是因为被认为是积蓄价值的手段,所以作为技术资金的“避难港”也有优势。 我们多次提到银比金不稳定、变动大,工业对银的需求变化是原因之一,因此,希望银在高速发展和高利率的环境下比金更有抵抗力。 其他几个基本因素也影响了白银市场,下面讨论一下。

恐惧和不确定性

白银是坚固的价值储藏手段,被认为是市场上充满不确定时期的危险资产。 在这一点上,银和金市场的运营虽然有相似性,但交易者中也有在这种市场条件下更倾向于银市场的人。 为什么呢?这是因为尽管银的成绩不如金,但每盎司的银成本比金低。

投资要求

与金钱相比,银行是一个非常小的市场,而且对政府机关,比如中央银行,这个市场也不太感兴趣。 这意味着大型机构的交易者对市场发挥着更大的影响力。 例如,1997年至1998年,沃伦巴菲特的投资公司收购了1.3亿盎司的银行,银行的价格在一年内几乎翻了一番,之后这个市场下跌到历史区间,巴菲特的收购和随之而来的压迫成为该期间市场异常变动的主要原因。

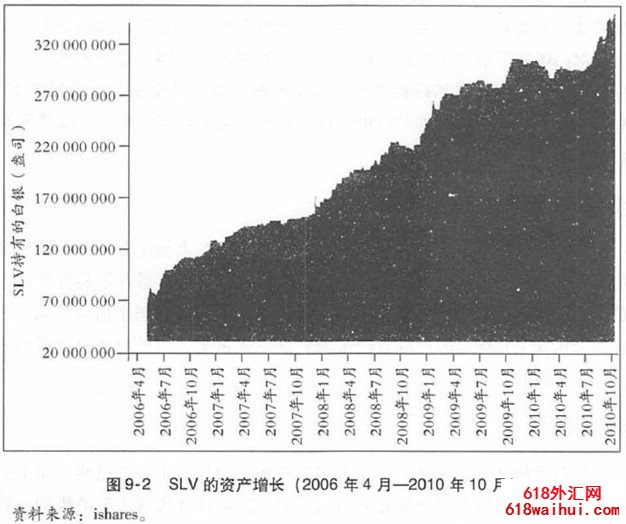

在某些方面,这对于短期看自己银行市场的交易者来说是好消息,大的资金是不可预料的,但是现在的趋势在下几年对自己银行投资有更多的需求。 例如,iShare白银ETF (以下简称SLV )在2006年上市时,拥有2100万盎司的贵金属,但到2010年底,该基金拥有的白银几乎达到了3.2亿盎司,这几乎达到了同年总产量的50%。 图9-2显示了SLV资产的惊人增长。

现在,通过交易所交易基金,我们可以简单地向银行投资,很方便,但是几年前是不可能的。 投资者对SLV等产品的需求持续平稳增加,短期内市场进一步增加l。 本文的战略部分探讨了购买SLV和GLD股票的有效黄金/银行交易战略。

工业需求

每年,银的需求大多来自工业应用、照片和珠宝行业。 银是最好的导体,随着科学技术的发展,越来越期待新科学技术对银的需求会持续增加。 这意味着与黄金相比,银对经济增长和通货膨胀预测发生的变化更加敏感。 偶然在短期内预计经济增长和通货膨胀时,工业产品的价格有上涨的倾向,它使银成为比黄金更有效的通货膨胀对策工具。

白银正因为价值储藏贵金属和工业品之间的差距缩小了,所以很多交易者喜欢白银投资而不是金钱资金。 我们承认白银是有魅力的资产,有时白银的表现比黄金好。 但是,这还不足以支持银在多种技术资金组合中占有与金同等重要的地位。 如果你有白银投资的意图,我建议你分开投资贵金属,分别投资银市场和黄金市场。 不要在同一个市场上增加投资。 那个会增加风险。

|

备案号:

备案号: