|

出售看跌期权是一项具有争议的策略,但是这个战略对于短线金融投资者和长线投资者都非常有效。 之所以有争议,和很多交易问题一样,这个问题的答案也很微妙,因为人们常常对销售下跌的裸露期权和购买100股股票哪一股风险更高感到困惑。 如果该贬值期权持有100%的现金担保,其最大风险与持有这些股票的风险相同,即使你出售期权,如果只能为其提供最小的保证金(接近全部价值的20% ),那就会招致杠杆经营,更有风险。

出售下跌的裸体期权,因为这个期权最后被废除,所以实际上只有在约定期限到期时股票的市场价格超过执行价格的情况下,出售的期权才会被废除。 出售下跌的裸体期权时,先得到期权利金,但必须提供保证金来弥补损失。 执行价格乘以20的话,可以概算出提交的保证金的金额。 也可以用购买100股所需的现金来保证此期权的执行价格。 根据对风险的承载力,很多交易者持有的保证金比要求还要多,但最终他们不能遵守所有的金额。

现金保证的选项和多头尺寸

想一想。 你的证券账户有13800美元。 足以以每股138美元的价格购买100股GLD股票。 在这种情况下,尽管此交易存在一定的风险,但此风险完全被股票垄断。

我今天决定不买股票了。 为了买股票,决定卖掉下跌的裸体期权。 这也是行情上涨的交易。 因为想要提高GLD的市价,或者至少想要超过实行价格。 那样,销售的下跌期权不执行,可以得到期权的权利金。 假设现在你出售了价格便宜的选项。 约定的期限是50天,规定的执行价格是138美元,得到的权利金是400美元。 股票价值下降到零后,期权购买者一定会执行签订的期权合同,希望交付股票,在此交易中的最大损失达到13400美元。

等等! 根据以上分析,下跌期权实际上比购买股票本身低400美元的风险吗? 是的,先生。 因为出售期权可以获得权利金。 选项执行或无效时,其权利金属于您。 但是,向经纪人询问期权的最大风险时,他或她说:“风险是无限的! ”这是由于看期权和看期权交易这两种策略的混淆造成的。 具有现金担保的出口选项承担的风险预测与出口选项相同,出口选项通常是零售账户获得的初级选项授权,销售出口选项需要第二层选项授权。

因为销售期权是积极管理的仓库,所以成本管理是一个重大问题,对于小型账户的交易者来说,成本与其带来的收益密切相关。 也就是说这个战略意味着你的银行账户大了有必要实施。

出售看跌期权索例

如果你确信黄金价格会短期上涨,期权,ETF股票和期货交易合同是一种更好的卖出期权的策略,你知道支持价格在哪里,但是如果你不知道市场价格会在短期内如何变深,那么卖出期权是一种好的策略,黄金会经历很强的趋势

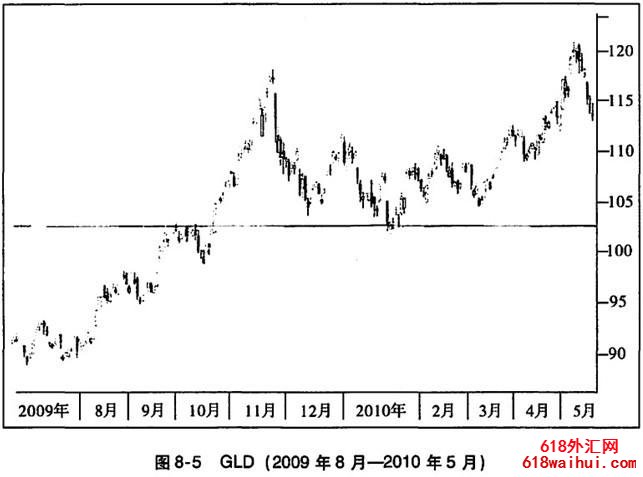

例如,在还没有停止上涨,之后5个月的盘全体通道之前,GLD的市场价格一直上涨到2009年11月,因为金价格显着变动之后通常会进入盘全体,所以卖出期权是很好的机会。 在图8-5中,在黄金价格于2010年5月最终更新其趋势之前,我们已经接触了104~108个支持价格带6次。 如果ETF的市场价格在约定期限内保持在其执行价格以上,则此贬值选项到期后将无效。

出售35天的出口期权,约定的执行价为100美元(低于支持价),每股获得1.2美元的权利金,卖方权利金获得6%的利润,或者支付全额现金,获得1%的利润。 这个收益似乎并不多,但现金担保期权的年收益率几乎达到了15%,权利金的年收益率达到了100%。 在这种单一交易中获得的潜在回报率可能相对较小,但这种交易具有较高的成功率。 GLD的价格可能会上涨、缓慢或下跌,但交易不会面临风险。 这笔交易的高成功率是很多金融投资者采用这项战略的理由之一。

销售期权在合同期满后,将产生三个结果:

模式1 :过期时票价高于执行价格

在这个模式中,选项到期后就废止了,你有最大的利益。 如果期权在此价格外下跌,则此模型是最有可能发生的交易结果。

模型2 :股价下跌到执行价格的损益平衡点,执行了选项

如果股票价格维持在98.80美元,则此交易仍然有利,但价格下跌,低于执行价格,则有可能执行此下跌选项。 只要现行股价与执行价格的差距小于你所获得的权利金,这次交易就会超过盈亏分歧点。

模型3 :股价下跌低于损益分歧点,执行下跌期权

GLD的价格意外下跌,合同到期后,其价格为每股90美元,这种情况下,股价为每股100美元,每股损失8.80美元。 这种变化是出乎意料的,但确实发生了。 作为抛弃期权的卖方,尽管这样的损失不太普通,但一旦发生,就很可能丧失几个月的利润。

其他考虑因素

看期权的卖方必须严格控制自己的资金。 与一次不良交易相关的资金数量可能相当多,但维持小仓位的交易能抵抗过剩交易的诱惑。 作为抛弃期权的卖方,在配置实际账户之前,必须进行几个月的模拟交易,做好充分准备以应对其中存在的各种不确定性。

|

备案号:

备案号: