|

在期货市场,交易者包括大型银行和大型交易公司、小额投机者或者个人和大型商业套期保值者3种基本类型。 美国商品期货交易委员会( commodityfuturestradecommission,CFTC )发表的每周报告书,分类介绍交易者持有量的变化。 该报告被称为“交易者持有报告”( Commitments of Trades,COT ),每周五公布。

对交易者来说,这种每周注意是很好的分析工具。 这是因为可以提供黄金价格动向的最新消息。 大多数投资者增加多头或者多头仓库的话,市场也会出现行情上涨的看法。 同样,如果投资者是空头支票,或者想要增加空头支票,我们必须采取行动来控制好几头金头寸的风险。 然而,并非所有交易者都同等重要。 实际上,我们想在金融市场上做出和其他交易者不同的行为或者决策。

商业套期保值者

这样的交易者是指利用期货市场抵消现金市场风险的公司和机构(金制造商和银行很多)。 例如,金矿业者之所以有可能空出黄金期货,是因为可以有效地“冻结”未来产品的价格。 这个金矿业者这样做不是因为现在的金价下跌,而是因为将来金价下降会影响利润。 出售期货合同可以保护交易者的利益,也可以像保护性期权那样,由于这些交易者通常以期货进行风险管理,所以他们采取了和通常的投机者不同的战略。

大投机家

这些交易者包括大型机构投资者、对冲基金和其他为投资和发展进行黄金期货交易的实体,他们通常不直接参与基础大宗商品和资产的生产、配送和管理。 我们必须最大限度地关注这样的交易者。 因为我们和他们的利益是一致的。

非报告交易者

这种交易者是其他种类的交易者,数量太小,不需要向商品期货交易委员会报告其仓库。 因为他们不报告,所以我们一共有多少交易者,也不知道他们采用什么样的投资战略。 许多市场专家认为这些交易者大部分是个人投机家。 总的来说,他们的决策不是正确的,在做交易的时候可以看到他们实际上在赌市场的倾向,所以不必太在意这样的交易者。

通过交易商持仓汇报,我们可以了解大投机者的情况,知道聪明的投资者们在做什么,知道金钱的倾向。 由于从交易商持仓报告中很难得到正确的入场信号和出场信号,其主要目的是识别市场趋势的强度水平。 交易商拥有仓库报告起到了市场趋势指标的作用,当市场出现强势趋势时,可以利用其他市场分析选择时机进入,或者当市场趋势减弱时,可以通过其他市场分析选择何时进行风险控制。

本报告如何发挥作用

交易商持仓报告非常有用,但是如果不知道历史背景,来自商品期货交易委员会的原始数据有些难以理解,令人困惑。 随着时间的推移,在这些信息中出现了若干变化,这些信息中出现的变化比一般报告中更加有用。 交易商拥有仓库报告的历史数据图表,能有效地解决这个问题。

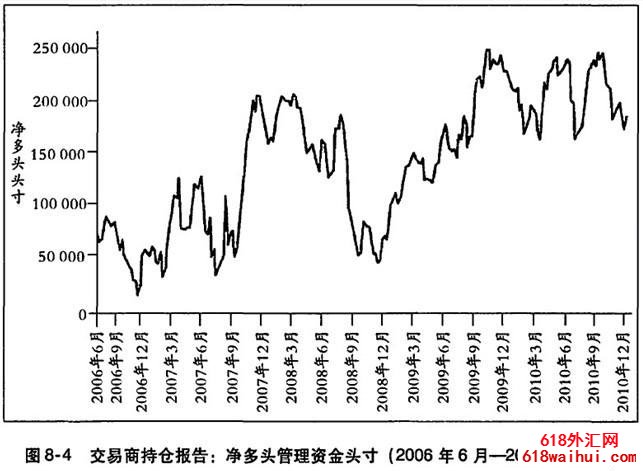

您也可以自己找到并检查每周的报告,然后在Excel电子表格中绘制图表。 这需要一段时间,但是我们可以接近反映市场状况的实际数据,因此每周更新一次这份报告,强烈建议实际工作量不要太大。 登录www.cftc.gov,也可以从商品期货交易委员会官方网站的主页上找到COT报告和历史数据。 考虑到使用电子数据软件会变得胆怯,在网上可以找到几处免费COT表的出处。 图8-4是根据2006-2010年大型投机家的网络多仓库情况制作的。

正如您所看到的,自2008年经济危机以来,大型投机家的净多头仓库和头仓库正在上涨,这也是我们一直期待的事情。 在接下来的几年中,当更多的投资者开始采取多样化战略规避风险时,我们希望这一趋势能够持续下去。 作为交易工具,在短期投资中,交易商有仓库的报告书也许是有用的。 这是因为这个市场的趋势可以加上更多的定义。 大投机者削减网络多头仓库时,我们应该预测这种趋势会变得脆弱。他们要增加网络多头仓库时,我们应该预测这种趋势非常强烈。

交易商拿着仓库报告的交易开单实例

在图8-4垄断的最初18个月中,大型技术人员持有的网络多头仓库共出现了3次峰值,其中最近的峰值在2010年10月中期开始突破(即抵抗价格开始下跌)。 对多头交易者来说,这是提醒交易者评估仓库,强化风险控制的信号。 2010年10月中期至年底,黄金趋势疲软,额外风险复盖率也取得了成效。

图表抵抗价格的前两个峰出现在2009年11月和2010年5月,这两个峰后,金价开始稳定下跌。 因为黄金市场潜在的基本方面正在提高,所以不建议逆市交易者使用这些信号。 例如,2010年6月出现下跌,但第3季度再次出现回升,2010年6月出现下跌的时候把钱空出来明显是不明智的。 然而,购买涨价期权和购买保护性的下跌期权,可能提供对风险的保护措施,在疲惫的同时也带来利益。

同样,交易商持有仓库报告的多头仓库的位置像2010年7月那样接近支持价格的话,在制造负担的多馀风险和新多头仓库时,我们必须更加自信。 例如,以这样的价格购买多头尺寸的选项和直接购买ETF的金头尺寸对短期交易机会非常有利。

|

备案号:

备案号: