|

市场敏感度:中。

意思:短期到长期的基金收益。

发布新闻的网站: www.stockt harts.com/charts/yield curve.html www.Bloomberg.com/markets/rates/index.html

频率:随时都可以。

资料来源:基金市场。

为什么重要

在预测未来的经济状况时,只有一个指数——的收益曲线——比其他形式的指数更准确。 没有其他可以像这样展示最近商业活动转折点的推算值。 收益曲线是收益点的图像集合,复盖了美国基金市场的整个票据范围。 收益曲线与其他经济指标的差异不是政府部门和个人组织计算的,而是直接来自金融市场,随时可能影响投资者的经济和通货膨胀判断力。 幸运的是,没有必要等待这个指标的结果一周或一个月。 在交易期间随时可以找到适当的基金收益。

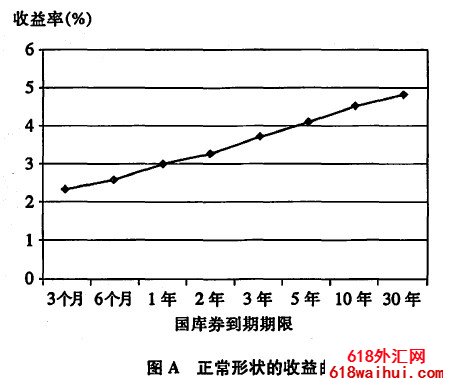

所有收益曲线的图像具有相同的特征。 最左边的票据是最短期的票据,往往是3个月的票据,接着是6个月,1年,2年,5年,10年的债券,曲线最远的右边的30年的债券。 将收益线绘制成图表后出现的收益曲线是强有力的预测工具。 曲线可以逐渐或突然向上倾斜、完全平坦或反转。 在正常收入曲线中,短期票据收入较低,收入随票据持续时间的延长而逐渐增加(见图a )。 你为什么认为这是正常的? 这是因为在典型的经济扩张中,投资者需要长期票据市场的高利息收益率。 因此,投资者购买10年或30年的债券将需要高收益额外补偿来面对未来几年的所有未知风险。 这些风险包括通货膨胀的波动、政治混乱和战争。 相反,由于购买短期票据的投资者长期风险较低,因此预测未来几个月的情况比预测二三十年前的情况要容易得多,所以会收到较低的收益。

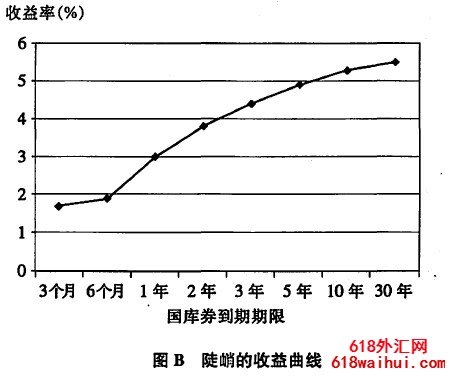

如果正常收益曲线指示收益率随时间增加,则陡峭的收益曲线是收益率超过正常水平并上升到非常高水平的边际版本(参见图b )。

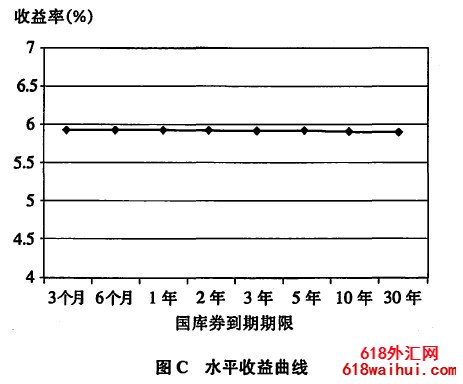

这种情况发生在经济开始急速上升的时期,有可能招致新的期待,也就是说通货膨胀有可能成为最近的大问题。 这种担忧可能刺激投资者销售长期国库券,尤其是联邦存款对价格压力的动向太慢,会降低债券价格,增加长期收益。 如果AP的动向迅速控制住通货膨胀的爆发,投资者在债券价格还比较便宜的时候迅速购入长期的国库券,锁定高收益。 在这种情况下,不再存在陡峭的收益曲线。 我们还发现,联邦存款的及时中间人(或未能及时介入)对整个范围的债券收益产生了重大影响。 中所述情节,对概念设计中的量体体积进行分析当短期和长期债券提供基本相同的收益时,可能存在高级别的收益曲线。 这是最初通过底部的主要要点,经济发生问题,有进入不景气的危险(参照图c )是显着降低通货膨胀的说明。 交易者常有.

在这种环境下购买债券,追求更高的长期收益。 结果债券价格上涨,收益接近短期利率。

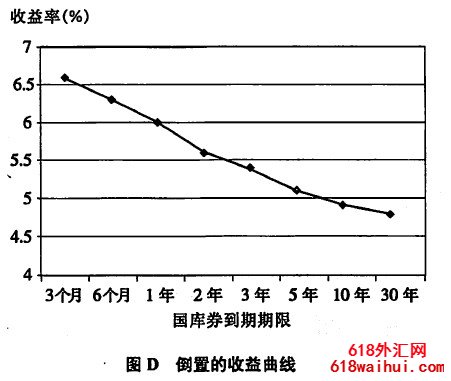

逆转的收益曲线表明经济衰退处于前方(见图d ),短期利率明显高于长期利率。 这反映了美联储短期维持高利率的观点(货币不足),肯定是经济向下运行。

计算方法

创建收入图表非常简单。 几家主要报纸( 《纽约时报》、《华尔街日报》、《投资者商业日报》 ( inventor ' sbusinessdaily ) )和大多数金融网站(请参阅本节中的第一个域名)都有一个表,显示了最近的基金收入。 您不必轻易记住这些国库券的收入,以确定曲线的斜率是正常的、水平的还是反转的

国库券三个月。

六个月国库券。

一年期国库券。

二年期票据。

三年期票据。

五年票据。

什么?十年债券。

什么?三十年债券。

正常的收益曲线在30年债券和3个月国债的收益差之间有:的范围,约为2.5%。 差距再大的话,就会被视为紧急收益

曲线。 水平曲线的所有点都接近相同的利率。 逆转的曲线在3个月期的国库券利率超过10年期或者30年期的债券时出现。 理解的重点是尽管:按照隔夜AP基金的利率设定了曲线的短期利益,但只有市场才能决定其他利益。

表:关于未来经济趋势的线索

|

备案号:

备案号: