|

在下一次鸡尾酒会上,关于联邦基金期货的话如果还不能让朋友们吃惊的话,也许就能做出收益率曲线。 另一方面,我们谈的是以市场数据为指标。 同样,这比控制联邦基金利率更容易! 我们只要复习一些重要的概念,水都会到达水路。 你看!

收益率曲线与国债的定义

什么是收益率曲线? 相对于中期利率和长期利率,收益率曲线只表示短期利率。 但不同期间的利率基于同一信用市场部分。 债券在相同信用质量的不同期间有相同违约风险。 可以比较各种国债的期限。 或者,比如比较一下公司债券的不同期限。 但是不要把美国国债的利率和公司债券的利率混为一谈。

美国最常见的收益率曲线是美国国库证券。 国库证券是美国财政部为融资美国联邦政府债务而发行的政府债券,通常被称为国债。 根据期限的长短,国库债券可分为三类。

短期国库券或短期国债是短期国库券,到期日可以是4周、13周、26周或52周。 短期国库券需要一致的到期日长度(为了理解投资者获得了什么),那为什么到期,不是按月而是按周测定(因月份不同天数不同)。 据说实际到期是按周计算的,为了简化,这些债券通常被称为1个月期国库券、3个月期国库券、6个月期国库券、1年期国库券。

中期国库券和中期国债是申请期限等国库券,到期日可以是2年、3年、5年、7年或10年。

·长期国库券或长期国债是发行期间为20年或30年的国库券。 财政部根据融资需要,可以停止新发行个别截止日期,也可以恢复个别截止日期。

也就是说,我知道至少现在不同期限的国债有不同的名字。 在美国足球联盟休息中的闲谈中,或者在棒球比赛的第七次伸出手臂投球的时候,也可以说出他们的专业名字。

找出收益率曲线的市场数据

那么,如何整合收益率曲线,发现它随着时间的推移而变化呢?首先,您可以在联邦网站的每周利率发行中找到历史数据。 每周利率发行又称为“H.15报告”,找出“选定利率”。 这份报告包含了许多重要的利率,包括联邦基金的利率、商业票据、国债、企业债券、州和地方政府债券、住房贷款的利率等。 该网站每周一发布每周的报告,但上一交易日的数字每天都会更新。

H.15报告的美国联邦网站是www.federal reserve.gov/releases/h 15/update。 这个网站是你能得到的政府网站最早更新的——数据,没有超过交易日期。 你也可以在那里下载历史数据。 但是,如果你想得到当天的利率,你必须访问私人网站。 Bloomberg.com是金融信息最受欢迎的私人网站之一,在美国国债方面,该网站有专门的网页(也链接其他主要国家的国债)。

彭博网( Bloomberg.com )上当日国债利率的链接地址是www.bloomberg.com

markets/rates/index.html .您感兴趣的数字位于“当前价格/收入”标题下。 要知道利率,收益率是必要的。 在美国,国库券的收益率数字在交易中每15分钟更新一次,但在交易结束之日,数字不会更新。

正常收益率曲线的主要特征

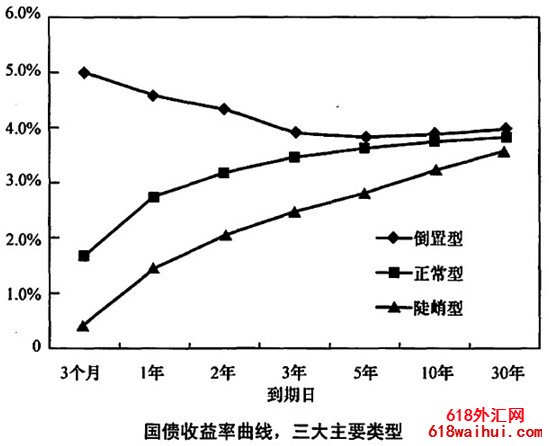

在正常收益率曲线中,利率随债券到期日的变长而上升。 从长期或平均来看,利率随债券到期日的增加而上升。 关于收益率曲线的形状,有很多奇怪的名称理论,这种正常的形状背后有两个基本原因

风险:你借贷的时间越长,失去钱的概率就越高,或者意外的通货膨胀吞噬了钱的价值。

? 现在开始花钱的喜好:人们现在有喝醉酒的钱和消费倾向,不是等待。 如果你想延期消费,我们得等别人欠我们钱。 而且,借的人会把自己从我们那里借的钱花掉。 我们等待的时间越长,越想要付出更多。

联邦货币政策对收益率曲线的影响

对收益率曲线形状影响最直接最严重的因素是AP货币政策的变化。 如果联邦存款担心经济通货膨胀,它会提高重要的政策利率,也就是联邦基金的目标利率。 例如,3个月短期国债的短期利率遵循联邦基金的利率。 因为他们在争夺同样的钱。

美联储紧缩货币政策,短期利率高于长期利率。 这是相反的收益率曲线。 在逆转的收益率曲线中,短期债务的利率比长期债券的利率高。 高利率削减消费者和企业贷款,反而削弱经济。

如果联邦储蓄提高联邦基金利率,为什么其他相关短期利率(如一年短期国债或二年中期国债)也会上升?如果金融市场认为联邦储蓄会在一段时间内维持较高的联邦基金利率,即使联邦基金利率是非常短的贷款期(通常是一夜或最多一个月),其他长期短期利率也会增加。 因此,如果美国联邦预计在一年内维持高利率,一年期短期国债必须与联邦基金的收益率竞争。

如果担心经济不景气的话,美联邦会降低联邦基金的目标利率,降低与之竞争的短期国债利率。 这样,我们必须得到陡峭的收益率曲线。 由于急剧收益率曲线的短期利率明显低于正常收益率曲线的短期利率,短期利率和长期利率的申报会产生异常差异。 低利率促进消费者和企业贷款,加快经济增长。

在下面的国债收益率图表中可以看到不同的收益率曲线的形状。

收益率曲线所反映的不仅是现在的AP货币政策,AP货币政策也可以预想。 当然,情况也不是这样。 关于未来的联邦货币政策,一个月的短期国债收益率可能不怎么被告知。 因为其期限基本上与联邦货币政策的“现在”部分一致,我们也只能在特定的日子了解联邦基金的目标利率。 但是,随着期限的延长,我们在市场上对联邦货币政策的信心得到了更多的信息。 除短期和特殊情况外,6个月的短期国债收益率与市场认为今后6个月的联邦基金利率非常接近。

通货膨胀和收益率曲线

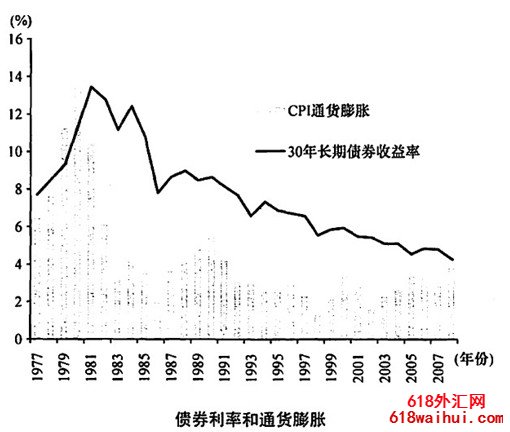

投资者们不仅想从他们借出的钱中获利,而且他们想要回收的钱比借出时更有消费力。 简单来说,今天比起花钱,投资者想花更多的时间买更多的东西。 投资者不愿意通货膨胀吞噬债券利息申报所获得的收益。 因此,贷款期间预期的通货膨胀率越高,投资者收取的利率也越高。 基本上,投资者将贷款利率设定得比通货膨胀率高。

短期债券和票据受联邦货币政策短期变化的影响最大,长期债券利率受预期通货膨胀变化的影响最大。 投资者希望短期联邦货币政策率在债券有效期内上下浮动,不必担心短期联邦货币政策。 他们担心的是长期联邦货币政策和通货膨胀是高还是低。

因此,美联储必须有可靠的对付通货膨胀的立场。 如果投资者相信联邦存款会采取长期必要的措施来维持低通货膨胀率,那么长期利率会下降。 但是,投资家一想到联邦存款已经长期采取宽松的货币政策,通货膨胀就会上升,长期利率会上升。 长期债券的收益率可以知道你是否认为在需要市场的时候通过提高短期利率来维持低通货膨胀率。 至少长期债券的收益率告诉了我们联邦储蓄是要提高通货膨胀的期待还是要维持低通货膨胀的期待。

下图比较了19世纪70年代和19世纪80年代初的债券率和通货膨胀,下图可以看出高通货膨胀率使债券收益率急剧上升。 由于联邦存款对通货膨胀的可靠性增加,长期利率逐渐下降。

安全投资转移与回报率曲线

影响收益率曲线的关键因素是什么? 安全的投资转移。 安全投资转移是投资者从高风险投资迅速转移到安全投资的现象,如美国国债。 对于意外的经济不良消息,投资者们通过离开股票市场来投资国债以保护资产价值。 这也被认为是流动性的问题。 因为投资者们想拥有最大限度的灵活性,所以不想专心购买长期国债,而是专心购买短期国债。 安全的投资转移导致了收益率曲线的下降。 回转式安全投资转移(投资者更冷静,经济感觉好)会导致收益率曲线上升。

阅读最近的收益率曲线

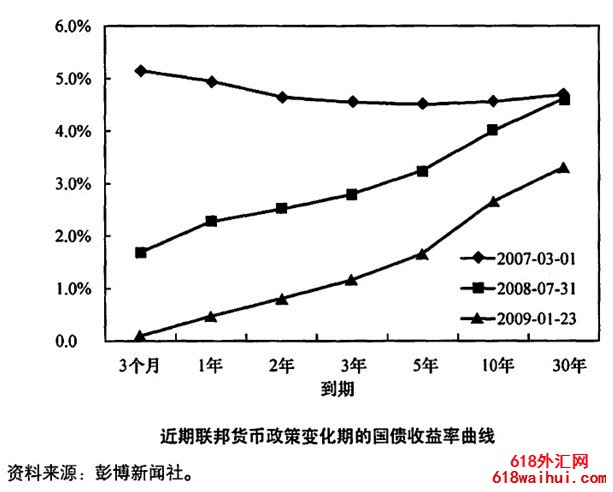

国债收益率曲线表中,我们看到了2007年3月1日的一些倒置收益率曲线。 当时,联邦存款已成为抵制通货膨胀的典范。 从表面上看,经济还在发展。 市场认为美联储将在未来几个月内降低利率。 但是,下降的可能性很小。

到了2008年,经济进一步恶化,次贷危机变成了信用市场的重大危机。 美联储大幅下降至较正常的收益率曲线。 石油价格上涨,金融市场似乎很稳定。 因此,在这一点上,市场认为不是降低利率,而是在今后几个月内提高利率的可能性很高。 因此,一年的利率和两年的利率比三个月的利率要高。

然而,截至2009年1月,美国经济陷入衰退。 这主要是由于失灵信贷市场的再次出现。 另外,石油价格急剧下跌,消除了对通货膨胀的担忧。 由于AP银行2008年目标利率几乎下降到零,2009年1月的收益率曲线表现出一些因素。 这表明市场相信联邦存款将在一定期间维持低目标利率。 市场还得出结论,在需要抵制通货膨胀的时候提高利率,因此通货膨胀不是威胁。 因此,长期债券的利率较低。 但是不能忽视的是,很多投资家担心股票市场会受到损失,因此将他们的钱用于安全的投资转移国库券会导致收益率曲线下降。 阅读国债收益率曲线的主要结论.

短期利率告诉我们市场认为AP股市的政策在今后几个月的方向上。

长期利率会告诉我们市场是否相信联邦存款能够维持低通货膨胀率。

|

备案号:

备案号: