|

定量宽松与美联储资产负债表.

我们在第19章提到了美联储的新工具量化缓和。 让我们看看这是什么,它是如何反映在美联储报告中的。

认为量化宽松是技术性的话,你是对的。 但是,可以分解成几个重点。 至今为止我们对低利率或者高利率的货币政策进行了说明。 这是货币政策的传统手段。 也就是说,美联储将存款交换为短期国债。 但自2007年前后次贷危机发生以来,货币政策不仅仅是利率。 特别是在2007年和2008年期间,金融市场的决策者不知道包装证券的质量,信用市场冻结了。 银行和其他金融机构不知道应该信赖什么样的金融资产,也不想借担保资产。

为了改善金融市场的状况,联邦存款于2008年12月将联邦基金的目标利率降至0~1/4个百分点左右,或者降至近0。 但是联邦存款认为,与接近零的联邦基金的利率相比,金融市场需要更多的流动性。

现在开始理解量化宽松政策的原因。 在联邦基金利率几乎降至零的时候,联邦存款看到了两个目标的需求:总体流动性(可借出的钱)增加,以及用低质量资产(包括次级贷款在内的抵押证券等)交换高质量和高流动资产(联邦存款准备金等)。 量化宽松政策不过是美联储做两件事的资产负债表战略。 首先,AP存款不会进一步降低短期利率,使用AP存款准备金交换市场的其他资产(短期国债除外)的方法,继续增加金融市场的流动性。 其次,美联储以高质量金融资产购买低质量资产,实行量化宽松政策。

第二部分与第一部分稍微重叠,以提高流动性为目的,但是通过从银行中清除不良资产来实现。 圣路易斯联邦储备银行总裁詹姆斯·布拉德是第一位将这项新政策称为量化宽松政策的联邦储备官之一。 这个称呼引用了日本银行的早期经验。 2008年11月20日在“三个葬礼和一个婚礼”的演说中詹姆斯说

“传统货币政策暗示着是葬礼之一。 为了防止你不知道这一点,在这里,传统的货币政策以短期国债兑换准备金的方式,达到了提高或降低短期利率的目的。”

“联邦公开市场委员会决定将这一点保持原样,还是放宽一些,然后将其降到更低的水平,甚至降到零。 这些可能不是最重要的问题。 事实上,定义为短期名义利率调整的货币政策即将结束。 至少现在是这样。 是我朋友的葬礼。”

“日本经验的一个原因是,名义利率处于非常低的水平时,必须更加重视货币政策的量化方式。”

布拉德的演说全文可以在圣路易斯联邦储蓄银行的网站上看到。 www.stlouisefed.org/news/speeches.html

在2009年3月24日的另一次演讲中,圣路易斯联邦银行行长布拉德对量的缓和做了更多的说明。

“自2007年12月以来,美联储为提供流动资产,提高重要信用市场的运营,确立了多项贷款计划。 短期销售工具、定期证券贷款工具、一级信用交易工具等信用计划有助于金融机构获得充分的短期信用。 商业票据融资工具为市场提供了高质量的商业票据。最后,在过去的一年中,联邦存款为特定金融机构提供了贷款(贝尔斯通、花旗银行、美国银行,这里不是布拉德的引用)。 特别是短期标准销售工具、商业票据融资工具和交换收入,近几个月来,联邦存款资产负债表规模增加了约1万亿美元。 ……最近,美联储宣布要购买相当多的贷款、住宅利美和住宅地美发行的抵押证券。”

可以在www.federal reserve.gov/monetarypolicylbst.htm的特殊ap通信站点中找到这些信用项的具体信息:

2009年3月,联邦存款公布购买长期国债证券,提高金融市场流动性,降低长期利率——,调整短期利率以外的量化宽松政策。

我们怎么能赶上这些计划呢? 所有这些工具和计划都会影响AP资产负债表资产和负债的规模和构成。 量化宽松政策的重点是只有当AP支持它时才存在。 到2008年9月,联邦存款通过在公开市场销售国库券的方式抵消了向金融机构融资的大幅增加。 这拉动了准备金的快速增长,开始阻止新工具对AP资产负债表整体规模和货币基础增长率的影响。 但是,2008年秋天,AP决定用新的信用工具抵消准备金的激增,成为量化缓和政策。 如果你是联邦存款观察员的话,在量化宽松政策期间,你必须一直关注货币政策的量化方式。

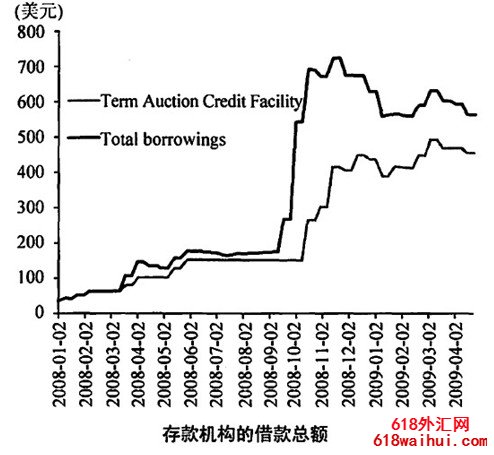

从存款机构(主要是银行)借款总额的激增可以看出AP储蓄的量化缓和政策。 2008年秋季,部分金融机构不再需要紧急融资,部分金融机构贷款在2009年初下跌。 但美联储继续扩大长期国债和抵押证券的购买。

|

备案号:

备案号: