|

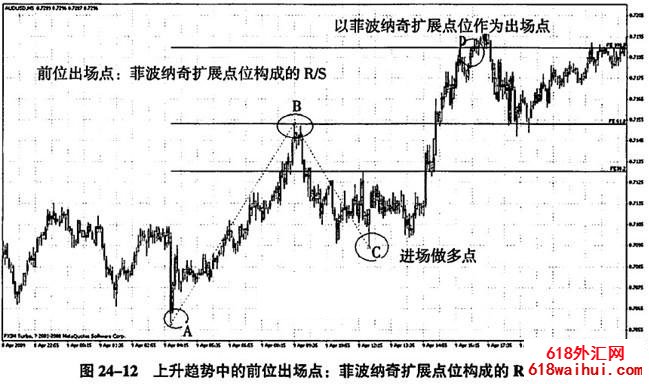

现在,“流行”的上位出场点是斐波那契扩张点。 你可能不知道什么是斐波那契扩张要点,简单介绍一下吧。 见图24-12。 这是澳元5分钟的趋势图,当然斐波那契扩张点分析可以在任何时间范围展开。 如果行情变成c点之后不久,我们在c点附近入场的情况比较多,那么如何在c点入场的情况比较多的名单上设定上位出场点呢? 此时,利用前馈扩展点分析,可以以c点调整前的上升变动量AB为单位1,以c为起点,确定与前馈比率有关的点,例如0.382、0.618、1.000。 一般而言,必须根据历史趋势统计求出出现频率最高的fination扩展点作为带宽峰值,根据2006年底进行的统计,0.764是英镑日内趋势中出现频率最高的有效fination扩展点。 但是,即使市场经常在这一点上发生逆转,也达到了不超过50%的概率,所以我们为了“应对残酷的市场现实”,必须要有下位出场法。 很多美国股票在期货日期交易者重视扩张一倍的要点。 在本例中,如果将一倍的扩展点设置为更高的出场点,那么市场将如您所期望的那样,以位于市场顶点的0.618点(重叠上一季度的高度)作为更高的出场点,利润幅度将大致减少一半。 这就是前面提到的悖论。 在多重交易中,认为处于最高点的事情往往不能处于最高点。

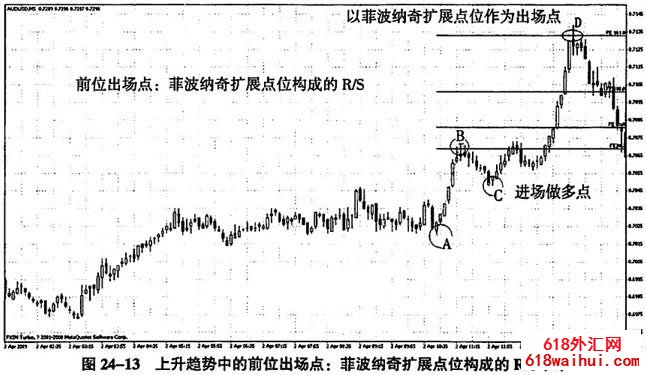

让我们来看一下在多重交易中将斐波那契扩张点作为上位出场点的例子。 让我们看看图24-13。 这是澳元5分钟的趋势图,假设汇率价格从0.6875附近上升,开始水平振动到0.7035附近,然后从a点再次上升,最终形成波段较高的点b,在下降到0.7045附近时我们进入了c点(这里 这里的目的是我们以AB段为单位,以c点附近的最低点为扩张起点,得到0.382、0.618、1.000和1.618四个重要的扩张点。 如果我们以1.618为上位出场点的话,我们能够站在最高点。 我在这里需要.

需要注意的是,我们大约有25%的机会,抓住最高点是上位出场法对很多交易者来说最不现实的梦想,“没有必要把孩子和脏水一起从浴池里倒出来”的理由是,上位出场点对于外汇的日内交易者来说是不可或缺的,第二,日内变动在一定的时间内是一定的.

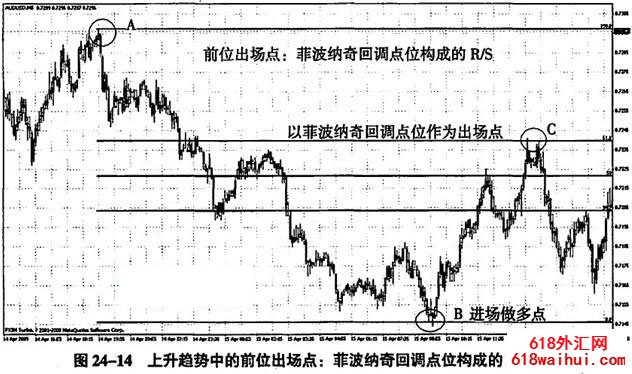

除了斐波那契扩展点之外,斐波那契比率分析工具还可用于设置顶级出场点。 这就是斐波那契回归点。 参见图24-14。 斐波那契扩张点可以在两点确定。 本例为澳大利亚五分钟的趋势图,a点为1,b点为0,进行斐波那契分割后,即可得到斐波那契线图的集合。 线图的常用水平为0.618、0.5和0.382等,汇率价格从b点恢复时(假设在b点附近增多时),可以将斐波那契回归点作为上位出场点,在本例中,可以将0.618点作为上位出场点获得最大利益,当然.

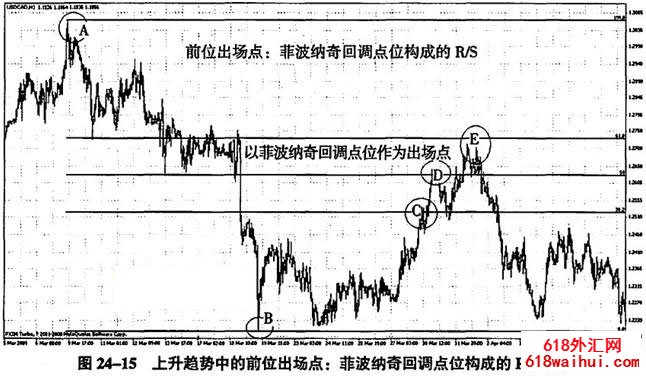

让我们来看一下多重交易中斐波那契的回调点作为上位出场点的例子。 让我们看看图24-15。 这是美元对美元的1小时趋势图,汇率价格从1.3050的高度下跌,到1.2190附近没有恢复下跌。 如果我们在b点附近入场的话(具体的入场点可能在从b点开始的任意点上)。 这不重要。 因为我们在这里重点分析出场战略,所以不要怀疑我们在最低点附近做了什么。在这里,只是为了介绍简单易懂,做了假设。 将AB点作为斐波那契回叫(也称为斐波那契分割),b点登场后,我们选择斐波那契回叫点作为上位出场点(即利益目标)。 无论你选择0.382还是0.5或0.618,这些都是奖励回调点,还有其他奖励回调点,例如0.764,但在日间交易中,奖励回调点只绘制3个以下。 白天的变动幅度很大,因为回调点很多,在这个例子中,选择0.382作为上位出场点,如果选择0.5作为应该在图中的c出场的上位出场点,请在图的d中出场,如果选择0.618作为上位出场点,请在图的e中出场。 汇率价格一接触到斐波那契的回调点就会马上下跌,显示了斐波那契的回调点以上升的势头成为抵抗的有效性。 当然,汇率价格一般只是在回调点发生了真正的转变,只是在上位出场战略的外汇日向交易者提出了很多问题。

|

备案号:

备案号: