|

第22课 短交易者不可忽视的大前提:外汇的日内周期性

在交易系统中,大多数讨论者都忽略了时间周期性在其中发挥的作用。 ——Bull

外汇的日内周期性是非常重要的规则,这是日内交易者必须注意利用的规则,但很多交易者只停留在“亚澳时段交易清淡”的简单认识上,外汇的日内周期性利用不足。 在《外汇交易圣经》条中,提供像i-session这样的免费MT4.0指标,以直观的方式显示外汇的三个市场期间(亚洲期间、欧洲期间、美国期间),但这些都与外汇的日中周期性的简单方面有关。 外汇趋势的日内周期性基本上是由于三大市场势力的交替主导和推动因素的不均匀分布,心理因素和推动因素是外汇日内周期性的根本原因。

周日效应、节日效应、月效应(对月效应为0~103010的“阳历月季节周期”有更详细的统计)和本课详细介绍的时间带效应主要涉及变动率和变动轨迹两方面的特征,关于变动轨迹的探讨请参阅010~3010系列系列 因为交易高手的方法中,“英镑选择时交易法”是这种方法的典型代表,还有“时间段交易法”等。 我们在这里不接触非常具体的日内周期性交易战略。 我们在本课中主要介绍日内波幅的周期性特征,即基于波幅的时间带模式,还介绍利用时间带模式的交易构想。

拉里·威廉、杰克·伯恩斯坦、杰里米·西格尔、约翰·凯恩是研究周期性的大家,读者可以把这些人的着作一一列入研究。 结果,大多数交易者忽视金融产品趋势中存在的周期性,大众着重于价格运动的空间维度,价格运动的时间维度当然是大众的盲点,盲点,即利益。 大众的盲点是我们集中的对象(当然是重要的盲点,不是盲点)。 外汇日内交易者对日内时段模型的重视度不够,利用度不如价格形态!

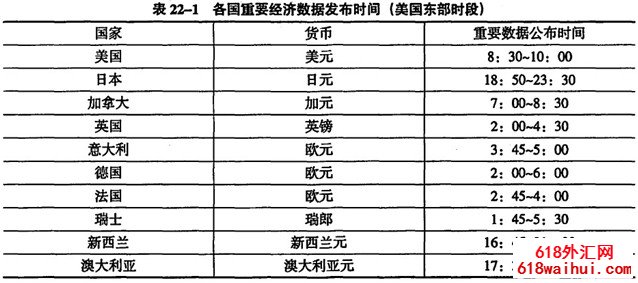

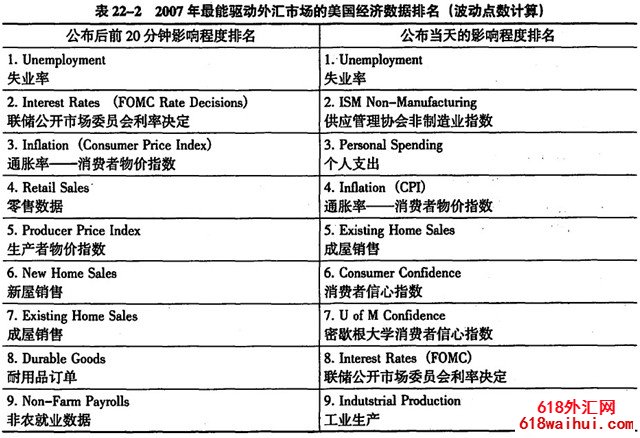

外汇市场之所以具有日中周期性,是因为主要货币所属国家的重要经济数据的公布具有稳定的时间特征,从表22-1可以看出,重要经济数据的公布具有明显的时间规律。 经济数据是外汇市场的重要驱动因素之一,毕竟经济数据是经济发展稳定、资本和贸易流动的定量特征,从表22-2可以看出美国经济数据对外汇市场的影响排名,该排名每年都在变化,不管排名如何变化, 我们知道数据是“价格”,该价格以其引起的汇价波动幅度可以评价的外汇周期性主要出现在该波动幅度的周期性变化中,该周期性变化主要与主要资金的全球不均衡分布和重要的经济数据的全球不均衡分布有关。

因为相对较大的对冲基金和基金会在欧美地区,而且大部分贸易和资本流动都发生在欧美地区,所以外汇的日内变动表现出相应的日内不均衡分布,见表22-3,外汇的日内

周期性是这种不均衡分布的直接表现,这个特征是外汇日中短交易者必须记住的第一个特征,如果不知道日中周期性的分量,简单地陷入“股票思维”交易外汇的奇异圆圈,制造外汇只能是移植股票的技术分析。 这样想来,注定要和成功的外汇日内交易者无缘。

把表22-3放大复印,贴在自己的交易室,随时考虑其原因和规则,把自己的东西放进去比较好。 结果表明,外汇日内波动特性随基本因素的变化而变化,次贷危机后日内波动幅度整体显着提高。

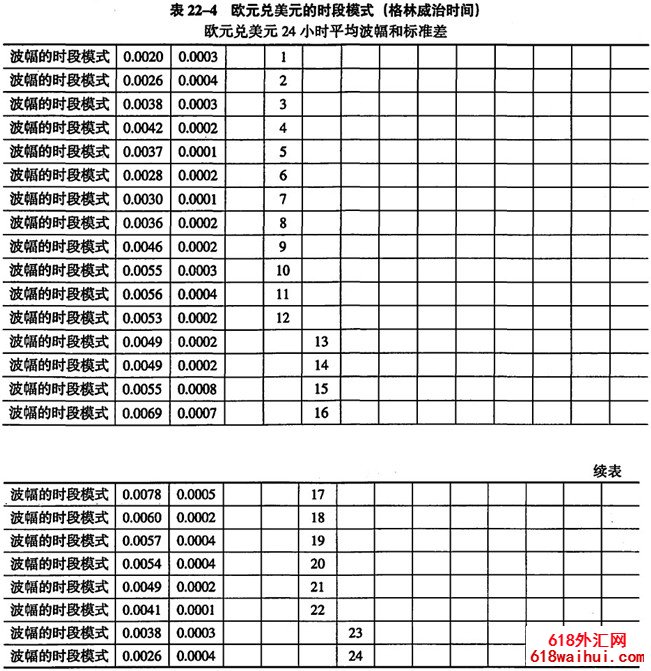

如果能够统计你交易的货币在一天24小时内是如何表现的,那么有以下两个优点。 第一,要知道一天中最适合自己交易的时间段,第二,根据每个时间的变动平均和标准偏差,可以决定白天短线的平仓点。 然后分析主要货币对的每小时波动平均值和标准偏差。 一般来说,平均值大、标准偏差小的时间段表明这些时间段适合“固定点利润的出场”,同时也表明这些时间段的风险容易控制、利润大。

表22-4是欧元对美元的24小时平均波幅和标准偏差,统计采用格林威治时间,以时间为单位,这也是白天短的交易者拥有仓库的平均时间(拥有仓库的时间为1小时以下,特别是重复着英镑这一白天趋势的品种)。

|

备案号:

备案号: