|

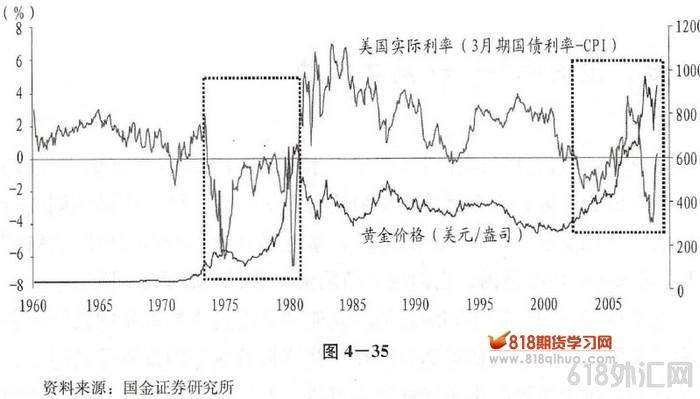

四.投资属性--利率水平. 在布雷顿森林体系不崩溃之前,黄金是货币和商品的2in1体,但随着这个体系的崩溃和牙买加体系的构筑,黄金的货币属性被人为地除去了。 随着各国对黄金买卖的官方解禁,黄金的商品属性被还原,但货币属性被抑制,投资者需要将黄金作为投资品保持价值,必须间接实现黄金货币属性的功能。 投资的主要目的是追求风险调整后收益的最大化,其实这里的投资不仅包括价值投资,还包括合理计算后的投资。 衡量收益水平的主要尺度和标准是利率水平、利率水平。 各投资品之间出现收益差。 收益差带来资本流动,再次促进收益差的变化,形成自我强化的过程。 举个简单的例子,在股票市场收益高于黄金市场收益的情况下,投资资本涌向股票市场,大量流动资本进一步推高股价,股票市场收益率进一步提高,收益差进一步增大,基准收益(以利率水平为代表)变化, 索罗斯是研究和利用这个过程的名人。 在本部分,我们将从利率水平开始介绍如何去利用黄金的投资属性。利率水平位于第三核心层, 是影响黄金价格走势的第三个重要因素。黄金本身不能产生孽息,所以调整风险后的利率水平升高会使得黄金作为投资品缺乏吸引力,从而使得资本从黄金流出,流向其他有孽息的投资产品,主要是以有价证券代表的市场。我们主要分析黄金的投资属性,需要同时分析股票市场,进行约翰·墨菲所说的跨市场分析。不过确切地说,应该进行的是证券市场的分析,也就是包括债券在内。 在进行黄金投资属性分析时,我们要同时注意两个对立统一的方面,这就是利率水平和资本流动。利率水平从广义来讲就是收益差别,而资本流动则可以从各个口径的货币供给和宏观基金为主的对冲基金入手研究。利率水平是资本流动的原因,是黄金呈现投资属性的基础,而资本流动则是投资属性的直接后果。通过利率水平的分析,我们可以对资本流动做出初步的分析,而通过资本流动我们可以验证风险调整后的利率水平(见图4-33)。吉姆·罗杰斯是分析全球资本流动的高手,而乔治·索罗斯则是分析全球收益差的高手,两人以前的合作可谓相得益彰。 在本部分,我们就从利率水平与黄金价格的关系开始讲起。由于美国是全球最大的资本集散地, 而作为投资品的黄金又主要是以美元标价,同时世界许多国家的货币又是与美元挂钩的,所以美国央行美联储相当于一个准世界银行,它的利率政策对全球利率影响很大,不少大宗商品也是以美元标价,我们有太多的理由去研究美联储的利率决定。  图4-34是联邦基金利率(可以看作美国的基准利率)与黄金价格走势之间的关系图,图中可以看到似乎黄金价格与联邦基金呈现了正相关性。之所以这样,主要是由于两个原因:第一,经济增长出现不稳定性时(最近40年美国经济的不稳定主要表现为高通胀),黄金价格由于货币属性增强会走高,而美联储为抑制恶性通胀也会提高利率水平,加上黄金的风向标作用,所以黄金价格此时会先于利率水平出现上升。第二,当美联储提高利率水平时,公司的经营成本提高,经营业绩下降,股票价格会下跌。同时由于利率水平上升,债券价格也会下降,从而使得债券交易缺乏吸引力,这使得黄金吸引力上升。在这种情况下,黄金价格会出现与利率水平几乎同步的走势,这时候黄金的上涨是由于其投资属性所引起的。

不过图4-34中2000~2005年这段时期走势比较奇怪,表现为利率水平下降而黄金却走高,这段走势不能用黄金的投资属性来解释,这段时期美国经历了股市暴跌,金融危机引发经济陷入动荡,同时美国遭受“9·11”事件的袭扰,并且发动了针对欧亚大陆的大规模军事行动,财政赤字大幅度上升,而且M3口径的美元发行量严重过剩,政治和经济稳定性遭到严重动摇,此阶段主要是黄金的货币属性在主导金价走势。“异病同治,同病异治”是中医的辨证治病之道,也可以引用到黄金走势的分析上。 |

查看美国主要利率的走势图,可以从下面的网址登录:

查看美国主要利率的走势图,可以从下面的网址登录:

备案号:

备案号: