计算的公式很简单:根据历史资料计算目前走势幅度告一段落的几率,持续时间也做类似的计算,再取两项几率的平均值。就先前的例子来说,计算过程如下:

次级折返走势持续的几率:

幅度=(88-55)/88=0.37

时间=(88-54)/88=0.38

亦即以总样本数(88)减去该走势告一段落的样本数(幅度为55,时间为54),再除以总样本数。(译按:请参考表26.1,"道琼工业指数"的总样本数为88,涨幅在6O%以前结束的走势有55次,持续期限结束干55天的走势有54次。)

平均值=0.38

修正走势终止的胜算为=1.63:1(换言之。0.62:0.38)

多头市场告一段落(空头市场开始)的几率:

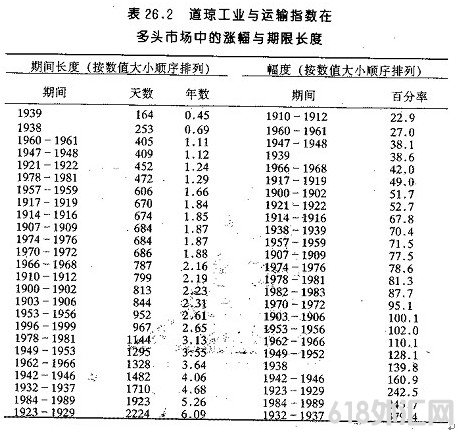

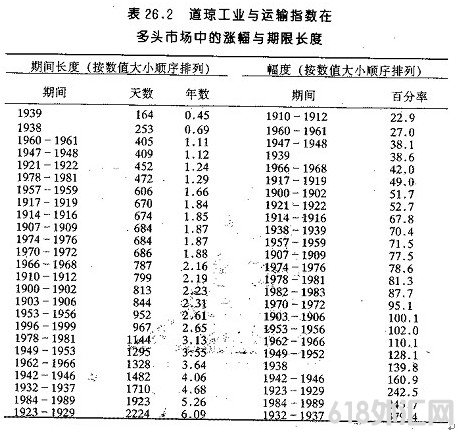

幅度=19/26=0.73(译按:表 26.2的总样本数为 25而不是26)

时间=20/26=0.78

平均值=0.76

空头市场开始的胜算为=3.17:1

这些信息可以做为健全的基础,以进一步分析市场的风险一报酬关系。例如,如果经济基本面很理想。通货膨胀率偏低,利率也偏低,其他的经济指标也显示景气将持续成长,你应该强调修正走势终止的可能性。如果你是站在空方,则应了结部分获利,降低空头头寸的规模。

另一方面,如果联储在收缩信用.经济也呈现衰退的征兆,你应该强调空头市场开始的可能性。这种情况下,你不应该以次级修正走势来考虑中期下降趋势,而应该把它视为是空头市场的主跌段。由这个角度评估,你将发现下跌趋势持续发展的几率很高,你应该保有空头头寸,直至空头市场在历史统计分布中趋于"老化""为止。

然而,如果几率计算的结论并不明确,这时候怎么办?以图16.1来说,如果当时的修正走势,幅度与时间在历史几率分配上都仅到达40%,怎么办?在这种情况下,你应该强调当时的下跌趋势将持续发展--更精确地说,下跌趋势将持续发展的胜算为1.5:1。这个时候应该谨慎选择表现相对强势(卖空时,则为相对弱势)的类股或个股。我们在第十章将详细讨论这方面的问题。

强调风险的概念

运用统计方法最重要的功能,或许是凸显风险一报酬分析的重要性。更明确来说,这让我们更客观地专注于风险。当你将中期的市场走势摆在幅度与时间的历史几率分配中分析时,你将被迫接受一项事实:走势的发展越往右移时,你发生亏损的风险便愈高。当它到达几率分配的中点(或中位数)时,你的胜算为5:5相当于掷铜板。超过这点以后,就历史资料判断,你的胜算将小于1:1。

这种思考方向可以反映出数项重要的交易原则。第一也是最重要的一点,便是尽可能掌握胜算。例如。在多头市场主升段的初期阶段,非常适合扩张信用来交易大盘指数;换言之,应该谨慎选取指数期货与选择权做为交易工具。随着行情逐渐趋于成熟,侧应该强凋类股与个股的经济背景。当市场发展超过中位数的水准时,则应该开始考虑低风险的交易策略与工具,或增加现金的头寸,行情逐渐趋于老化时,交易的规模也应该降低。

这听起来似乎仅是一般常识,但许多人显然无法根据它来交易。以多头市场的顶部为例,虽然全世界的人都做多, 但股票市场中充满"担心受怕"的资金。所以,寻常的风吹草动便可能引发恐慌性的卖压。然而,每一个恐慌性卖压出现时,历史资料都已经预先提出警讯。以1929年为例,在恐慌性卖压出现以前,市场是处于历史上最长的多头行情中,其间历经11个主升段。此外,1929年10月29日崩盘之前,主升段已经在99天内上涨29.9%,它在时间与幅度上都远超过几率分布的中位数水准(是的,统计分析在当时已经有效)。

同理,在1987年10月19日的黑色星期一,当时的市场处于第七只脚(第七个主升段),它在96天内上涨26.9%。再次地,多头市场已经老化,主升段已经远超过中位数的水准。单就这个准则考虑,交易必须极端谨慎。在1989年10月,市场处于第十三只脚,这是有史以来第二长与第二大的多头市场。主升段在20O天内上涨24.4%,它已经深入几率分布的高风险区。

以上仅是提及一些比较著名的案例,实际情况远不止于此,它们都说明市场平均寿命的分布,可以预示立即死亡的可能性。在1987年与1989年的崩盘中,我都决定保持空手,统计分析便是主要的原因之一,这使我可以更专注于做空当时的行情。统计分析并不同于水晶球,但它们确实可以提供市场老化的明显征兆。

对大多数交易者来说,忽视风险的重要性,往往是失败的原因。在观察价格走势图时,他们眼中仅看见上档的空间。发生亏损时,上档的空间更是加大,使这些交易者心中更充满无益的期待。市场的平均寿命结构,可以提供明确而不可否认的风险衡量标准,它们使交易者仅能够仰赖事实--而不是期待。

结论

市场平均寿命的历史分布,虽然不是万无一失的风险衡量方法,却是掌握胜算的根本基础。如果你知道长期趋势与中期趋势持续或终止的几率,在基本分析与技术分析时,你可以参考这项几率。此外,这方面的分析将使你强调风险的观念,使你不致于在一个老化的市场中,为了多争取一点获利,而将辛苦累积的获利吐回给市场。

在后续的几章中,我将讨论一些技术分析的方法,它们可以配合本章讲解的胜算管理。我将说明如何以技术分析判断趋势的变动,而且在有利的胜算情况下,将它们整合进入完整的交易方法中。

每一个市场都有各自的幅度与时间的几率分布结构。你唯有利用历史资料来分析,才能了解这些结构。在本章中,我说明相关的统计分析方法。不幸地,我仅能提供有关股票市场的资料,而我个人资料库中的数据都有专利权。

备案号:

备案号: