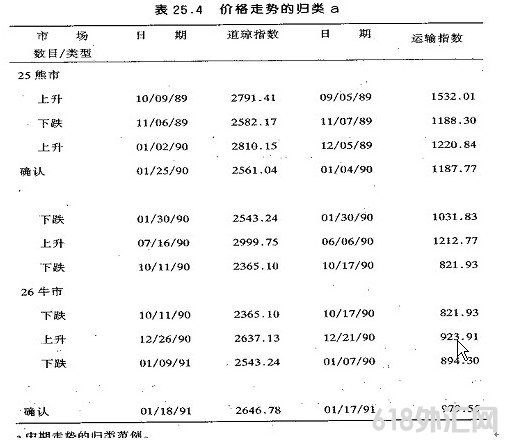

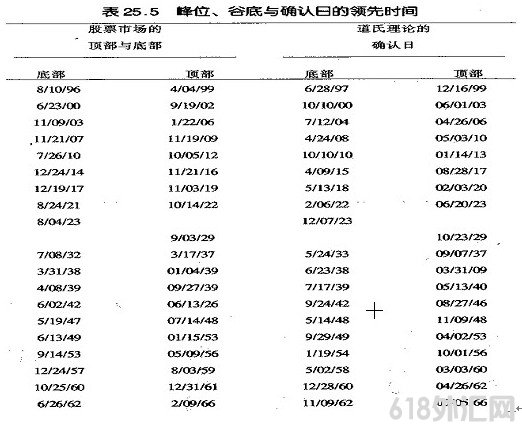

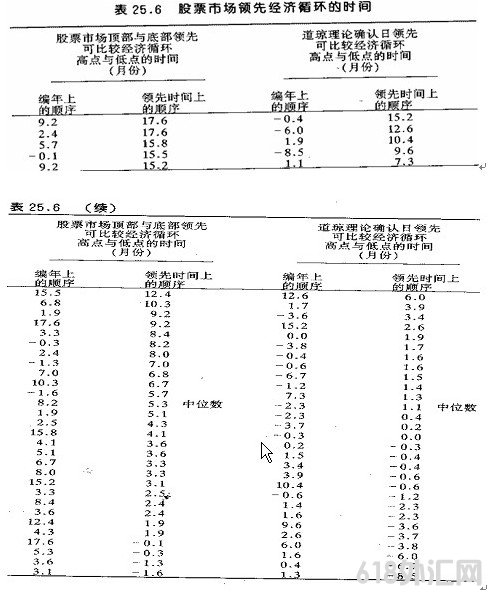

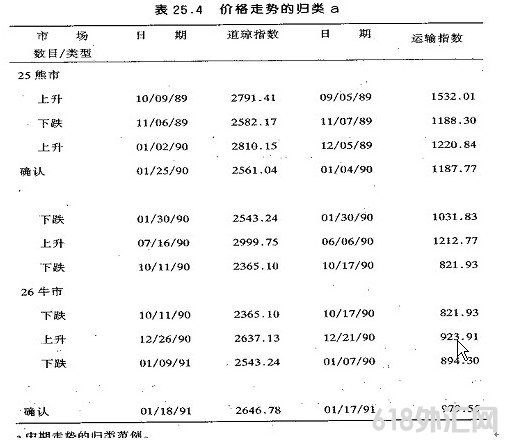

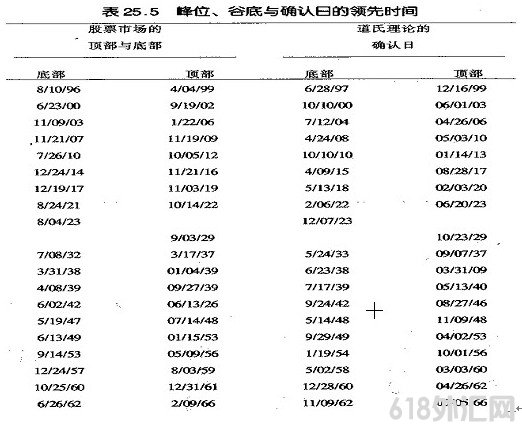

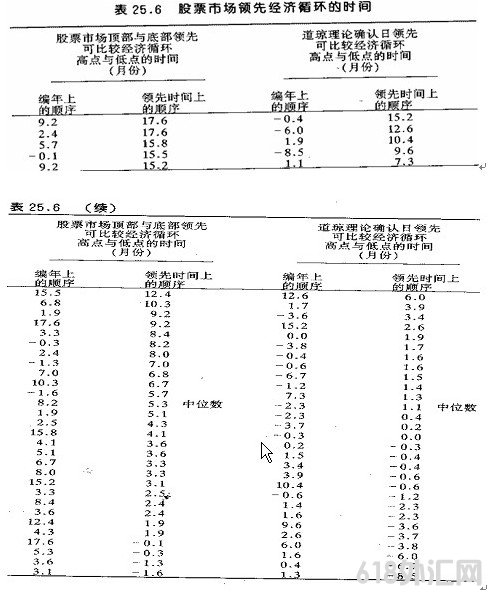

分析的结果列示于表25.5与25.6中。表25.6显示,股票市场讯号领先一般经济的程度。这是由两个不同基准来衡量;股票市场的顶部与底部,以及"道氏理论"的确认日。根据表中的数据显示,在可以比较的情况下,股票市场总是领先;至于不可比较的情况,稍后讨论。

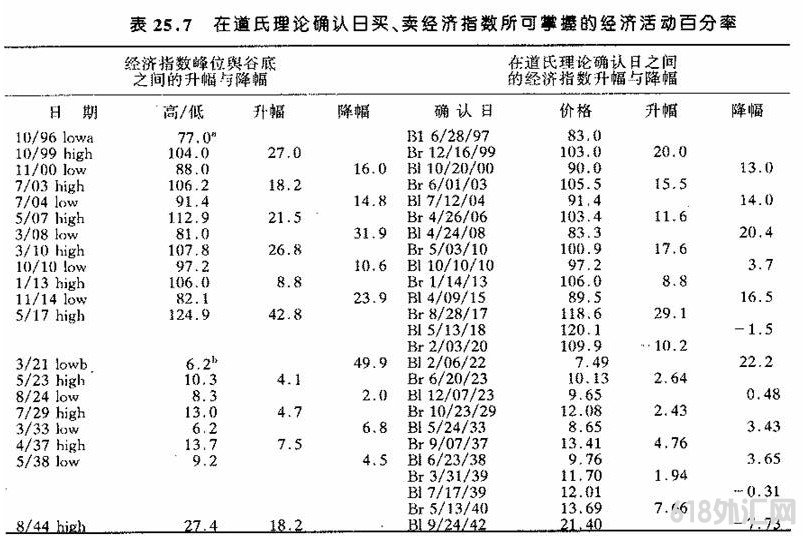

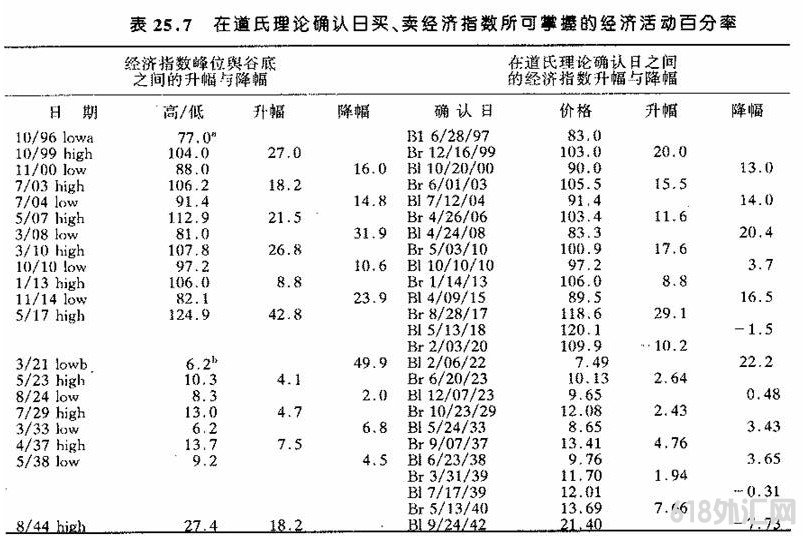

其次是以明确的方式衡量股票市场的预测能力。我根据历史资料判断,以"道氏理论"确认日做为买/卖决策,这可以掌握多少程度的经济活动。就1938年以前的资料来说,我与雷亚一样采用巴伦年杂志的指数,往后则采用"工业生产指数"。表25.7的数据显示,根据多头市场确认日买进经济指数,并根据空头市场确认日卖空经济指数,其理论性的结果为:在没有住何人为干扰的情况下,上述决策可以掌握经济成长的61.8%幅度,以及经济衰退的40.5%幅度。

在判定股票市场确实是一种绝佳的经济预测指标之后,我决定观察其投资的潜能。表25.8列示这项分析结果的摘要。结果非常令人惊异:任何基金经理人只要根据"道氏理论"确认日为买、卖讯号,并以此建立一套电脑模型,几乎便可以保证获得14%的长期年度报酬率。

例外与异常情况

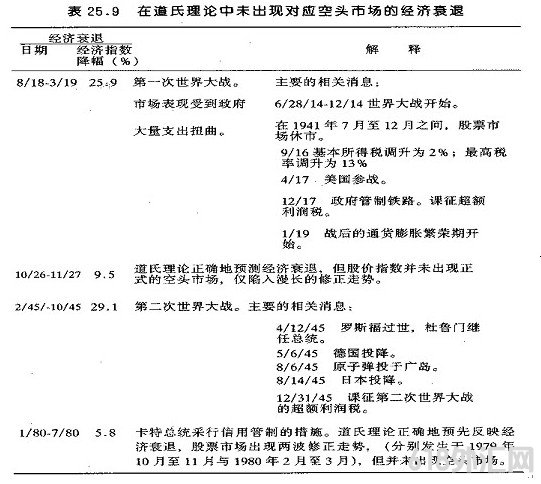

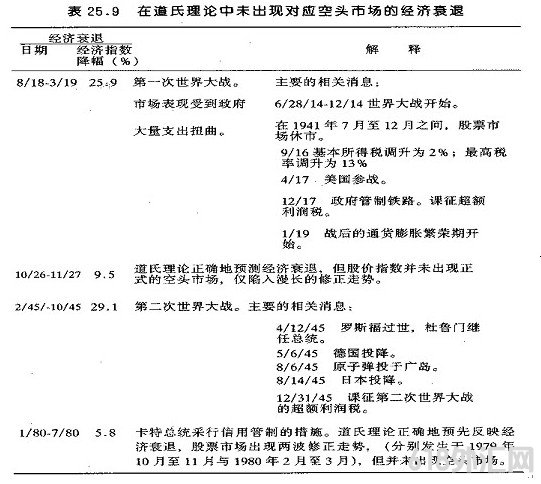

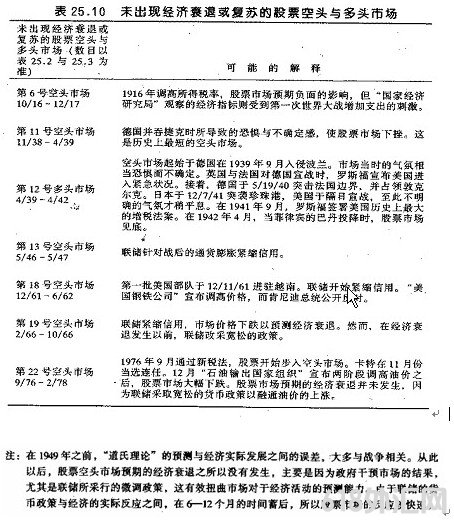

自从"道琼工业指数"1896年设立以来,股票市场出现重大变化,而整体经济却未出现衰退或复苏的情况,总共发生13次。每一次案例中,两者之间缺乏相关性都有直接的理由,例如:世得大战与政府对市场的干预。请参考表25.9与25.10。

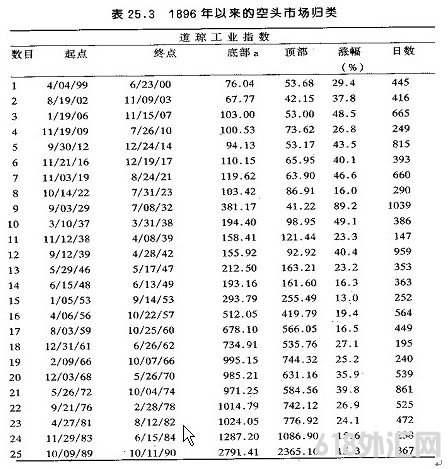

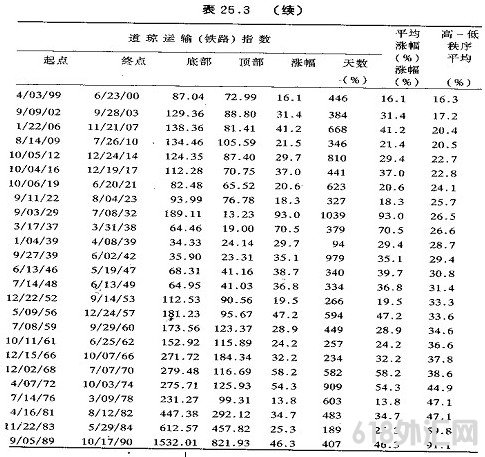

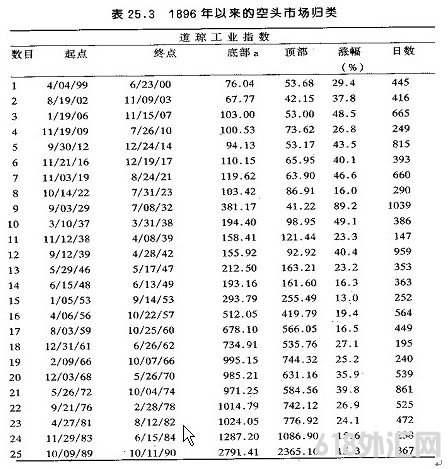

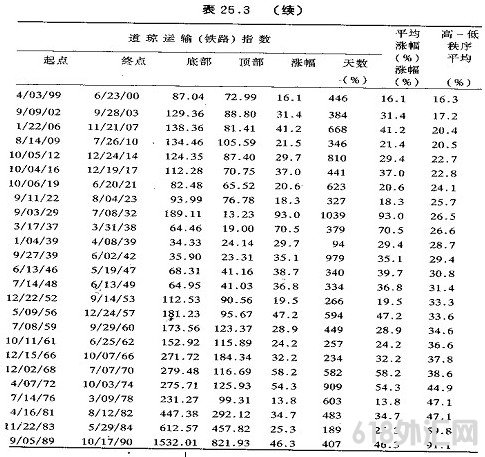

根据表格的资料可以发现,自从1896年以来,"国家经济研究局"公布21个完整的经济循环,而"道氏理论"则归纳出26个完整的股票市场循环。更详细来说,"国家经济研究局"归纳的四个经济衰退,在股票市场并未出现对应的空头市场:"道氏理论"归纳的八个空头市场,并未在"国家经济研究局"的资料中出现对应的经济衰退;另外,有一个股票多头市场未在"国家经济研究局"的资料中出现对应的经济复苏。让我分别说明其理由。首先由"国家经济研究局'归纳的四个经济衰退开始。

1916年底股票的空头市场预示1917年经济的突然衰退,但在1917年结束以前,股票市场又向上翻升,预示战争结束前的最后经济扩张。

战争结束以后,由于战争物资订单的突然取消,经济大幅衰退。在这种背景之下,经济衰退领先股票市场的峰位(发生在1919年);1921年,经济循环的谷底又领先股票空头市场的结束。

我们总是试图猜测市场,尤其是市场行为具备预先反映未来事件的层面。战争曾为市场带来不确定。因为政府大量采购武器与军事物资,而转移民间部门的资本,这在短期内造成某些产业的繁荣,但政府的采购究竟会持续多久则很难判断。另外,战争只有在结束时才代表真正的结束,所以很难预测战争什么时候会结束。因此,市场对于未来的事件也就很难精确地预先反映。

第二个来反应在股票空头市场的经济衰退,它实际上已经显示在股票市场中。根据"国家经济研究局" 的资料显示,这次的经济衰退发生在1926年10月至1927年11月之间。在这段期间内,巴伦氏老志的经济指数下降9.5%。由严格的"道氏理论"判断,股票市场虽然没有出现经过确认的空头行情,其间却出现两波中期修正走势,第一波发生在1926年2月至3月间,第二波发生在同年的8月至10月间。在第二波修正走势中,股价指数的跌幅为9.7%。或许我们可以辩称,这被下跌已经预示即将来临的经济衰退;事实上,这次的经济衰退并不严重。另外,当时的股票市场是处于全民参与的大投机行情中,银行以股票为抵押而大量放款,以助长股票的投机热潮,这可能减损股票市场的预测能力。所以,"道氏理论"认定的中期修正走势,"国家经济研究局" 称为经济衰退。

第三次经济衰退发生在1945年2月至1945年10月之间,当时第二次世界大战已经结束,而经济正在调整。我认为,股票市场之所以未预先反映战争结束后的经济衰退, 最主要的原因之一是市场预料承平期间的经济将立即重置资本。虽然战后经济通常不可避免衰退,但投资者却买进而持有股票,因为他们相信一切最后都会回归正常。这种心理相当类似于在空头市场的底部买进股票,当时的股价已经不会被利空消息撼动。或许,战争结束后,投资者已经习惯于大型灾难,而经济衰退相对来说井不严重。

战争对于股票市场的活动还会产生其他方面的扭曲。典型的情况如下。战争爆发时,由于战争的后果非常不明朗,股票市场通常会出现空头市场。国外投资人通常会卖出手中持股以融通战争的经费,或转而持有现金以因应不时之需。稍后,战争相关的产业将件始趋于繁荣,于是股票市场将展开一段新的多头市场。战争结束时,所有关于战争的经济活动都会停顿。然而,因为大多数战争都是通过信用扩张(通货膨胀)来融通,而且政府的紧急计划仍会担保进一步的通货膨胀,货币性的繁荣会持续发展。所以,经济活动虽然下滑,但类似如股票投资之类的投机活动仍然相当旺盛。

第四次的经济衰退发生在1980年1月至1980年7月之间,以反应卡特总统为了压抑通货膨胀采用的信用管制措施。这段期间内,"工业生产指数"下降5.8%。再次地,股票市场也出现两波修正走势:一次发生在1979年10月至11月,另一次发生在1980年2月至3月。在第二次的修正走势中,股价指数下跌19.7%。

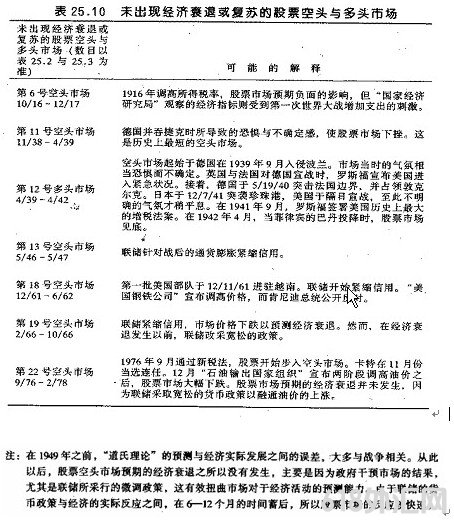

另一方面,有8次空头市场预期的经济衰退并未发生,而有一次多头市场预期的经济复苏并未发生。然而,几乎每一个案例中,市场之所以未能正确预测经济趋势,都不是因为股票市场本身的缘故,而是因为战争的相关事件,或是因为政府的货币与财政政策发生突然而意外的变化。

第一次是发生在1916年10月至1917年12月之间的空头市场。由于战争引发的恐惧与不确定感,再加上政府干1916年9月宣布调高所得税率至2%,最高税率为12%,于是股票市场出现空头市场;然而,由于政府增加战争方面的支出,所以经济仍然趋于繁荣。

第二个案例是历史上最短的空头市场,发生在1938年11月至1939年4月之间。这次事件也是与战争相关。希特勒在德国已经掌权,并威胁邻近的国家。张伯伦由德国返回英国而提出妥协的计划时,或许股票市场已经预期德国将于1939年3月入侵捷克。

唯有一次股票的多头市场,未能正确预测经济复苏。张伯伦由德国返回英国而提出妥协的计划,并将苏台德地区拱手让给希特勒。整个世界似乎又暂时恢复稳定。结果便出现一波历时最短的多头行情,由1939年4月至1939年9月。然而,基于明显的理由,短暂的乐观气氛很快便消失了。

第三个案例是一段漫长的空头市场,发生在1939年9月至1942年4月之间。这又是一个与战争有关的事件。这段期间内,不仅德国并吞了捷克,罗斯福总统也宣布美国进入紧急状态,法国与英国对德国与意大利宣战,整个世界也引进新的战争模式--闪电战。股票市场始终未能复苏。直至美国开始正式动员才告一段落,这时候美国是否会被卷入战争的疑虑已经明朗化了。

毫不意外地,第二次世界大战结束带来一段通货膨胀。这个时候,联储刚开始采行凯恩斯学派的微调式经济政策,并紧缩信用以对抗通货膨胀。这让股票市场开始领略联储的神通。结果是一段空头市场,涵盖的期间由1946年7月至1947年7月。然而,信用虽然呈现收缩,但经济活动并未因此而放缓。整体经济一直至1948年11月才开始衰退。或许,我们可以辩称,股票市场确实预先反映经济衰退--只是时间上稍赚过早。

从这个时候开始,股票市场未能充分反映实际经济,基本上都与战争无关。而是受到政府货币与财政政策干预的影响。首先是发生在1961年12月至1962年6月的空头市场。这波空头市场的导火线可能是受到1961年12月第一批军队正式介入越南战争的影响,但还涉及其他因素。在1961年,联储小幅收缩信用,而市场中又弥漫着另一股气氛,肯尼迪总统似乎有意对付大型的财团。在1962年4月,美国钢铁公司宣布调高钢品价格时,肯尼迪展开干预,并配合舆论加以反制。这引发一波新的反垄断立法风潮,这使得美国钢铁公司终于沦为世界第二流的制造商。在股票市场出现小型的崩盘之后,联储改变主意而采用宽松的货币政策,所以并未发生经济衰退。

随后,股票市场在1966年2月又进入另一次的空头市场,并持续至1966年10月。这是反应联储采取的紧缩信用政策,并预期经济将因此而发生衰退。就这个案例来说,我确信经济衰退即将发生,但在它出现以前,联储又改变想法而采用宽松的政策。联储不允许经济衰退,而选择未来的通货膨胀。可是,1969年一1970年的经济衰退仍然在劫难逃。

在1976年9月至1978年2月,股票市场又出现空头行情。这次事件极不寻常,而另充分显示政府对于经济的管理失当。政府为了解决不断膨胀的赤字,而在1976年9月通过新税法,这是导致股票市场下挫的导火线。卡特意选连任成功以后,真正的麻烦于是展开。"石油输出国家组织"分两波段调涨油价,这使市场大幅崩跌。为了因应油价的上涨,卡特宣布课征意外利得税,其对象是石油公司,并开始管制油价。另一方面,联储却大幅放宽信用,以融通石油价格的卜涨,最后几乎导致超级的通货膨胀。联储采取的宽松政策,阻止经济衰退,或更正确地说,将经济衰退拖延至1981-1982年间。

次一个空头市场发生在1983年11月至1984年6月之间,这与联储的措施有直接的关联。联储在1983年5月紧缩信用,大多数的股价指数都在6月做顶,预期经济将发生衰退。然而,在1984年7月24日,沃尔克在参议院的听证会上表示,联储目前采行的政策并"不适当"。大多数的市场指数在当天形成底部,而未预期联储再改变着法。

结论

将近100年的市场资料显示一项不可否认的步实,股票市场是整体经济趋势的精确预测指标。股票市场的高低价位可以预先反映整体经济的起伏。如果我们观察一般的市场行情,领先的时间将近六个月。如果我们较保守地采用"道氏理论"的确认日为基准。领先的时间仍然在一个月以上。

备案号:

备案号: